¿Qué es VAT o NIF-IVA?

Si te preguntas qué es el VAT, el NIF-IVA o el VIES, en este artículo te lo explicamos para que puedas vender en Europa con seguridad.

El NIF-IVA o VAT es el número de identificación fiscal a nivel europeo y que vas a necesitar como empresario o profesional para realizar operaciones con IVA dentro de la Unión Europa y comercializar tus productos o servicios. En otras palabras, es el equivalente a nuestro NIF.

En este artículo encontrarás

¿Es lo mismo el NIF que el NIF-IVA o VAT?

El NIF es el “número de identificación fiscal” que necesita cualquier persona para realizar una operación comercial, tanto si es una persona física que desarrolla una actividad económica (autónomo o emprendedor), como si es una persona jurídica (empresa, asociación, etc.).

- Para las personas físicas, el NIF coincide con su número de DNI.

- Para las jurídicas, lo adquieren una vez que ya están constituidas.

El VAT (Value Added Tax) es el IVA europeo, por lo que el número VAT o NIF-IVA es el que identifica de manera única a la empresa o autónomo con tributación de IVA en la Unión Europea y sirve como acreditación, en el sistema fiscal europeo, para operar dentro del territorio.

El VAT o NIF-IVA nace con la entrada en vigor del sistema de únicos de pagos denominado orden SEPA . Por tanto, es necesario para hacer determinadas operaciones dentro de la Unión Europea y obligatorio para emitir facturas intracomunitarias.

El NIF-IVA se asigna a:

- Las personas o entidades que vayan a realizar entregas o adquisiciones intracomunitarias de bienes sujetas a dicho tributo.

- Las personas o entidades a las que se refiere el artículo 14 de la Ley 37/1992, de 28 de diciembre del impuesto sobre el valor añadido, IVA, cuando realicen adquisiciones intracomunitarias de bienes sujetas a dicho impuesto. En el caso de que dejasen de estar incluidas en el Registro de Operadores Intracomunitarios (ROI), porque las adquisiciones intracomunitarias de bienes que realicen no estén sujetas al impuesto, se les revocará automáticamente el número de identificación fiscal NIF-IVA.

- Los empresarios o profesionales destinatarios de los servicios prestados por otros trabajadores por cuenta propia que no estén establecidos en el territorio de aplicación del IVA y respecto a los cuales sean sujetos pasivos.

- Los empresarios o profesionales que presten servicios que, según las reglas de localización, se entienda que han sido efectuados en el territorio de otro Estado miembro y el sujeto pasivo sea el destinatario de los mismos.

➨ Si tienes cualquier duda específica sobre el VAT o cualquier aspecto relacionado, utiliza los comentarios para dejar tu pregunta. Nuestros especialistas responderán a todas las cuestiones.

Cómo se conforma el NIF-IVA

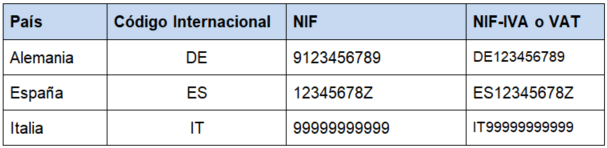

El NIF-IVA o VAT se compone de 2 partes: el NIF y el código internacional del país:

NIF-IVA = ES+NIF

El NIF en cada estado miembro de la Unión Europea es diferente. En España está regido por las normas generales, así que para conocer tu NIF-IVA solo tienes que saber cuál es el código España (ES). Para el resto de los países se utiliza su NIF que puede tener diferentes número de dígitos y se le añade el código del país. Por ejemplo:

- En Alemania y en España son 9 dígitos.

- En Italia son 11 dígitos.

¿Cómo se consigue el VAT o NIF-IVA?

Para conseguir tu NIF-IVA o VAT, tienes que presentar la declaración censal modelo 036. Además, cuando ya estés dado de alta como operador intracomunitario serás parte del Registro de Operadores Intracomunitarios (ROI).

La solicitud del VAT o NIF-IVA la tiene que hacer el interesado directamente, con el modelo 036 de forma telemática con su firma digital.

Pero ¿Cuáles son los datos que debe incluir tu declaración censal 036? Lo que debes hacer es:

- Rellenar la página principal con tus datos.

- En el apartado B, marcar la casilla 130 “solicitud de alta/baja en el registro de operadores intracomunitarios”.

- Marcar las casillas 582 y 584 de la página 5 del modelo 036 en el apartado “solicita alta/baja en el Registro de operadores intracomunitarios”, con la fecha de solicitud de alta en el ROI.

Para facilitarte la ayuda con el impreso, la Agencia Tributaria tiene una Guía Censal del modelo 036.

Es importante que tengas en cuenta que la simple presentación de la declaración censal 036 no supone el alta en el Registro de Operadores Intracomunitarios, es decir, que la concesión de alta en el ROI no es automática.

Esto se debe a que la Agencia Tributaria tiene 3 meses para notificarte la resolución o requerirte, si lo considera necesario, más documentación que justifique tu solicitud de alta en el ROI.

En el caso de que haya pasado este plazo, y no hayas tenido noticias de la Agencia Tributaria, se entenderá que tu solicitud ha sido denegada y, si la quieres, tendrías que tramitarla de nuevo.

Si, por el contrario, recibes la resolución favorable por parte de la Agencia Tributaria, desde ese momento ya estarás en el ROI y aparecerás en el VIES (Sistema de Intercambio de Información sobre el IVA).

Importante: tanto si eres empresa como autónomo, recuerda que puedes consultar las comunicaciones de la Administración que te lleguen con tu certificado electrónico, por el sistema de DEHú en el que tienes la obligación de estar dado de alta.

Para qué sirve el NIF-IVA o VAT

El NIF-IVA o VAT intracomunitario sirve para no aplicar el IVA en bienes y servicios entre empresas o profesionales de la Unión Europea. Pero, para poder hacerlo, ambas partes, proveedor y cliente, tienen que estar dentro del Registro de Operador Intracomunitario (ROI).

Por lo tanto, el VAT y el NIF no son lo mismo, aunque los 2 se refieran al IVA y puedan parecer similares.

- Debes tener el NIF.

- Tienes que cumplir con los requisitos que se exigen para solicitar el número NIF-IVA o VAT.

- Debes obtener la aprobación de la Agencia Tributaria para la concesión del NIF-IVA o VAT.

Así, podrás beneficiarte de la exención del IVA en operaciones comerciales dentro de la Unión Europea.

¿Qué es el VIES?

El VIES (Sistema de Intercambio de Información sobre el IVA) es un registro donde están todas las empresas y profesionales que tienen expedido un NIF-IVA para poder vender dentro de la Unión Europea.

En el VIES puedes revisar si estás dado de alta o si lo está la empresa con la que vayas a operar para no cometer ningún tipo de irregularidad.

Tal y como hemos explicado antes, cuando la resolución de tu alta sea favorable, recibirás una comunicación con el alta. Entonces, y para poder comprobarlo, tendrás que acudir a la web de la Agencia Tributaria -VIES:

- Para Operadores IVA intracomunitarios españoles.

- Para Operadores IVA intracomunitarios no españoles.

Además, también se te puede proporcionar el certificado tributario de operador intracomunitario que acredita que estás inscrito en el Registro de Operadores Intracomunitarios (ROI) de la AEAT.

Declaraciones IVA intracomunitario: IVA y VAT

Cuando operas con otros países de la Unión Europea, la gestión de las operaciones intracomunitarias y el tema del IVA tiene cierta complejidad. Por eso, vamos a explicar de una forma fácil y resumida cómo son las 2 declaraciones que estarías obligado a presentar.

Lo más importante es que debes tener claro que están exentas de IVA:

- Las entregas intracomunitarias: las ventas de bienes y productos que realices a otros países de la unión no tienen IVA. Cuando decimos “entrega” es porque tanto el destino como el origen son entre países miembros, en nuestro caso España y, por ejemplo, Italia.

- Las compras intracomunitarias: las compras que tú realices a otros países miembros de la UE tampoco deben de llevar IVA.

- La prestación de servicios a clientes miembros a la UE no deben aplicar el IVA.

Recuerda que en España esto se aplica a todo el territorio salvo a Canarias, Ceuta y Melilla por sus condiciones especiales respecto al IVA.

Sin embargo, desde el pasado 1 de julio, para importes superiores a 10.000€, si la venta se realiza a particulares ―que son los clientes finales―, sí que hay que tributar, pero en el país de destino, es decir, el del cliente.

Si quieres conocer la normativa de IVA intracomunitario más en detalle, es conveniente que consultes:

- La Directiva 2006/112/CE del Consejo, de 28 de noviembre de 2006, relativa al sistema común del impuesto sobre el valor añadido.

- La LEY 37/1992, de 28 de diciembre de 1992, del impuesto sobre el valor añadido.

También es fundamental para evitar posibles infracciones que:

- Tengas concedido tu VAT o NIF-IVA.

- Conozcas el VAT o NIF-IVA de las empresas o autónomos con las que estés operando.

- Asegurarte de que, tanto tú como tu cliente o proveedor, estéis inscritos en el ROI.

- Contablemente, también tienes que reflejar el NIF-IVA de tus clientes y proveedores en los libros porque es parte de la información de la factura y va a influir directamente en la parte impositiva de tu negocio.

Respecto a las obligaciones fiscales, la tributación del IVA intracomunitario se hace a través del modelo 303 y el modelo 349 que comentaremos a continuación.

Modelo 303 IVA

El modelo 303 corresponde a la declaración trimestral de IVA y se encarga de recoger la información de las operaciones intracomunitarias realizadas. La presentación del modelo deberá hacerse:

- Del 1 al 20 del mes siguiente al período de declaración del 1º, 2º y 3º trimestre (abril, julio y octubre).

- Del 1 al 30 de enero para el 4º trimestre que cierra el ejercicio.

Según el tipo de operación que hayas hecho, deberás de cumplimentar con el importe de IVA intracomunitario soportado y repercutido las siguientes casillas del modelo:

- Casillas 10,11, 36 y 37: para las adquisiciones intracomunitarias.

- Casillas 38 y 39: para las inversiones intracomunitarias.

- Casilla 59: para las entregas intracomunitarias de bienes/servicios.

Como ves, a la hora de contabilizar las operaciones intracomunitarias hay que tener en cuenta, que habrá que repercutir y calcular el IVA a soportar de España, para que, así, la cuota de IVA no se vea afectada.

Vamos a ver un ejemplo. Supongamos que somos una empresa española de alta en Operador Intracomunitario, y compramos una maquinaria que nos cuesta 10.000 euros en Alemania que va a ser considerada como una inversión.

En la factura deberá aparecer “operación exenta de IVA” y referirse a la normativa que se aplica. Pero para la liquidación del impuesto hay que calcular el 21% de IVA que debería aplicarse, es decir, 2100 euros. Este importe debe colocarse en la cuenta contable de IVA repercutido y en la cuenta del IVA soportado, que se compensarán y dará un efecto igual a cero y, así, aparecerán en las casillas 38 y 39 del modelo 303.

El resultado de la declaración se encuentra en la casilla 71 y puede ser:

- Positivo = “a ingresar.”

- Cero = no hay que ingresar ni devolver.

- Negativo = “a devolver”.

En el caso de que la declaración sea negativa, se puede solicitar la devolución del importe o, también, solicitar la compensación con otro trimestre con resultado positivo.

Dispones de información más detallada en las Instrucciones de Presentación del Modelo 303 de la AEAT.

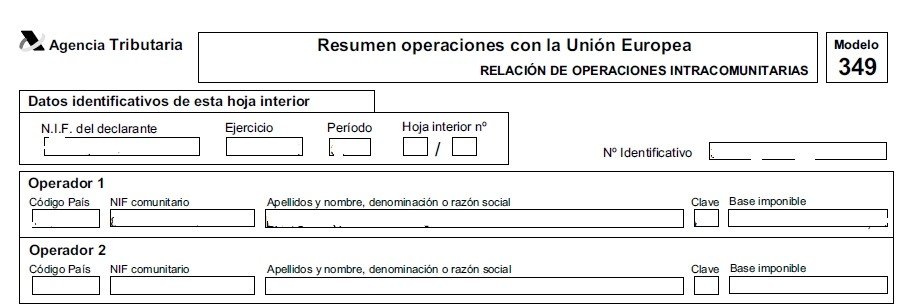

Modelo 349: VAT

El modelo 349 es la declaración recapitulativa de las operaciones intracomunitarias realizadas, es decir, un resumen que presenta la información de todas las compras y entregas intracomunitarias, especificando el VAT, nombre fiscal de la empresa y código del país.

Se denomina Modelo de Operaciones Intracomunitarias y en la página web de la Agencia Tributaria está a disposición del contribuyente un programa para su elaboración y presentación.

La presentación se puede realizar:

- Mensual: durante los primeros 20 días del mes inmediato siguiente, salvo en julio que se puede hacer durante todo agosto y los primeros 20 días de septiembre.

- Trimestral: en los primeros 20 días del mes inmediato siguiente al período trimestral, salvo el 4º trimestre que puede hacerse durante todo el mes de enero.

En los meses en los que no haya operaciones intracomunitarias no procede la presentación del modelo.

En este modelo se deben declarar las entregas y adquisiciones de bienes y servicios entre empresarios y profesionales de los estados miembros y las transferencias de bienes. En el caso de las transferencias de bienes se deben utilizar las siguientes claves:

- “R” → transferencias de bienes realizadas en el marco de acuerdos de ventas de bienes en consigna.

- “D” → devoluciones de bienes que previamente en el marco de acuerdos de venta de bienes en consigna.

- “C” → sustituciones del destinatario de los bienes expedidos o transportados a otro estado miembro en el marco de acuerdos de ventas de bienes en consigna.

En la pestaña de declarados, se tienen que añadir todos y cada uno de los operadores intracomunitarios con los que has tenido actividad económica, teniendo que rellenar los siguientes datos: NIF, razón social, importe de las operaciones y clave de la operación, como se representa en la siguiente imagen.

Para información más detallada, consulta las Instrucciones del Modelo 349 que están publicadas en la web de la AEAT.

Si estás pensando en comerciar con países de la UE, esperamos haberte ayudado a que tengas un poco más claro qué es el VAT, el NIF-IVA, el ROI y el VIES. Y, como siempre, te recomendamos consultar y trabajar con personas especializadas en el tema para no cometer errores y evitar infracciones.

Preguntas frecuentes

Hasta aquí te hemos contado todo lo relativo al VAT o NIF-IVA para tus operaciones intracomunitarias. No obstante, si te han quedado algunas dudas, vamos a contestar a las 3 preguntas más frecuentes sobre este tema.

¿Qué diferencia hay entre CIF y VAT?

Como ya hemos visto, el CIF o NIF no es lo mismo que el VAT, aunque los 2 se utilicen para identificarte fiscalmente. La diferencia está en que el CIF es el número de identificación fiscal nacional que solo te sirve para operar dentro de tu país, en nuestro caso España, y el VAT es el identificador fiscal intracomunitario que te permite operar dentro de la Unión Europea.

Físicamente, también son diferentes porque el CIF es se compone de un número de dígitos que en cada país puede ser distinto y el VAT, además, tiene añadido a este CIF el código del país al que perteneces.

Esto implica que, por ejemplo, con tu número CIF puedes operar dentro de España, pero si quieres hacer alguna compra a un proveedor francés o vender a un cliente sueco no podrás, a menos que dispongas de tu número VAT autorizado por la AEAT e inscrito en el ROI.

¿Cómo se escribe el CIF intracomunitario?

Como hemos visto anteriormente, el CIF intracomunitario o VAT se compone del CIF nacional más el código internacional del país, por lo que para poder saber cuál es el tuyo tan solo tendrás que añadir al principio “ES” por ser operador intracomunitario español y, a continuación, tu CIF:

CIF: 12345678Z

País: ES

VAT: ES12345678Z

¿Qué son los CIF que empiezan por EU?

En ocasiones, las facturas pueden tener un CIF diferente que empieza por EU. Esto quiere decir que se acogen al Régimen exterior a la Unión (EUOSS) porque el proveedor no pertenece a la Unión Europea y vende su producto o presta su servicio a un cliente sea consumidor final particular perteneciente a la UE.

En este caso, se tiene que tramitar por todo lo relativo a su tributación por Ventanilla Única en la modalidad de Régimen exterior a la Unión (EUOSS).

Otros artículos de interés sobre fiscalidad

100 comentarios

La cosa es que en ningún momento se dice explicitamente : NIF-IVA es lo mismo que VAT y es lo mismo que NIF-VAT: Se usan las tres indistintamente pero no se indica que es lo mismo. De hecho no había visto nunca decir NIF-VAT , y sin embargo aquí se utiliza.

Lo busco por todos lados y nadie dice que sean lo mismo.

Hola Ludera, el VAT es el número de identificación para una empresa que desee realizar operaciones a nivel europeo, mientras que el NIF es la identificación tributaria utilizada en España para las personas físicas. A veces el NIF-VAT se refiere al VAT, y, el NIF-IVA, se refiere al NIF.

Espero haber aclarado tu duda.

NIF = NUMERO INDIVIDUAL FISCAL

VAT = VALUE ADDED TAX

que traducido es

IVA = IMPOSTO VALOR ACRECENTADO

ahora se mesclan como lo entendan, un NIF-VAT es igual a un NIF-IVA porque es lo mismo,

un numero fiscal anadido a un contribuiente sugeto a Impuesto sobre Valor acrecentado.

no hay como confundir

Hola, mi caso es el de hacer un trabajo de asesoramiento deportivo online desde España para Alemania. Las cantidades no superan el salario mínimo y son variables cada mes, por lo que entiendo que no tengo que darme de alta como autónomo, pero sí de alta en Hacienda.

Mi duda es, ¿necesito VAT al ser un país comunitario o puedo emitir facturas con IVA como persona física no autónomo, como lo haría en España?

Muchas gracias de antemano!

Hola Manuel, el alta de autónomo dependerá de si los rendimientos que vas a recibir se van a convertir en tu principal fuente de ingresos. Para poder facturar a países de la Unión Europea, tendrás que solicitar el alta como operador intracomunitario en Hacienda.

Espero haber aclarado tu duda.

Hola, tengo una LLC en US y mi idea es vender en Amazon con ella principalmente en España y posteriormente en otros países de Europa. No tengo la obligación de darme de alta como autónomo ya que con la LLC lo que tendre que declarar son los rendimientos a nivel personal en mi declaración de la renta como empresa extranjera. Lo que si se que debo pedir en VIES ó NIF IVA o Iva Comunitario segun tengo entendido, y para pedirlo debo hacerlo a traves del modelo 036 de la Agencia Tributaria, pero no tengo claro como rellenarlo, alguna guia o pista de como poder hacerlo? Gracias de antemano

Hola, tengo una LLC en US y mi idea es vender en Amazon con ella principalmente en España y posteriormente en otros países de Europa. No tengo la obligación de darme de alta como autónomo ya que con la LLC lo que tendre que declarar son los rendimientos a nivel personal en mi declaración de la renta como empresa extranjera. Lo que si se que debo pedir en VIES ó NIF IVA o Iva Comunitario segun tengo entendido, y para pedirlo debo hacerlo a traves del modelo 036 de la Agencia Tributaria, pero no tengo claro como rellenarlo, alguna guia o pista de como poder hacerlo? Gracias de antemano

Buenas!

Mi caso es que no sé qué hacer con las facturas de Zoom.us

Me llegan desde California con un VAT del 21% añadido.

Soy autónomo y no sé si tendría que darme de alta en el ROI para poder incorporarlas a los gastos.

Muchas gracias

Hola, si la empresa Zoom te está cobrando el IVA del 21% por tus compras, será porque estarás incluido dentro de los escenarios que contempla para facturar IVA. Debes incluir estas facturas en tu contabilidad como IVA soportado, además no será necesario estar dado de alta en el ROI porque no es una compra intracomunitaria. Espero haber aclarado tu duda.

Hola Pedro. Yo me veo en la misma tesitura que el compañero anterior. El problema es que nuestro asesor nos dice que en la factura de ZOOM no aparece ningún número de identificación fiscal, sin embargo, sí nos cargan 21% de Vat. ¿?

Hola Sonia, si en las facturas recibidas de ZOOM no se especifica el NIF, tendrás que solicitarlo para poder incluirlo en tu contabilidad. Te dejo un enlace donde encontrarás todos los requisitos que debe cumplir un gasto deducible. https://www.billin.net/blog/se-puede-deducir-un-gasto-sin-tener-factura/. Espero haber aclarado tus dudas.

Debéis de revisar si hay un codigo EU, en realidad una empresa de Estados Unidos, no os puede cobrar el IVA si os considera empresarios ya que esa operación tributa en España por inversión de sujeto pasivo. Lo que yo creo que pasa es que os considera como particulares, y zoom está establecido en España u otro país de la UE y os cobra el iva español como si fuerais particulares.

Un cordial saludo.

Hola!

En primer lugar muchas gracias por la explicación, detallada, concreta y eficaz.

Mi situación no se contempla, y tal vez sea porque tengo que registrarme en el ROI.

Es la siguiente:

Suelo comprar a través de internet productos a países como Holanda, Alemania, Italia y China (mi empresa en España). Algunas de las facturas me llegan indicando VAT 21% y con información que dice» El VAT será remitido a España» y también indicando otro dato: » Número de VAT ESN0000000X». Por lo que me he informado, ESN significa que está registrada en España pero No establecida.

En este caso, estoy pagando IVA al 21% y en la web donde compro me indica que este IVA probablemente no sea deducible. Entonces me surgen dudas como:

– ¿Por qué me facturan con IVA Español?

– ¿Por qué me indican ese número VAT que empieza por ESN?

-¿Puedo declarar la factura como una cualquiera al ser un proveedor registrado en España pero no estabelcido?

Entiendo, tras leer su artículo tan explicativo, que si me registro en el ROI y se lo comunico a estas empresas que sí están registradas, me facturarán sin IVA directamente y luego me lo autorepercuto por inversión del sujeto pasivo. En caso de que proceda así, ¿podré declararme las facturas que ya he pagado anteriormente el IVA del 21% según la explicación anterior?

Muchísimas gracias!!

Saludos cordiales,

Jairo C.

Hola Jairo, efectivamente si te das de alta en el ROI, serás un operador intracomunitario, y, por tanto, no te facturarán el IVA correspondiente, tendrás que contabilizarlo con una inversión del sujeto pasivo. Lo que hayas pagado anteriormente ya no podrás deducirlo, porque en ese momento no eras operador intracomunitario. Espero haber aclarado tus dudas.

HOla:

Somos un club deportivo que hemos comprado un alojameinto en la nube. La empresa que lo vende esta radicada en Suiza.

Los clubes creo recordar que están exentos de IVA.

Tendríamos que pagar algun impuesto o declarar algun tipo de IVA en España y cuando?

Solemos usar las facturas para justificar las subvenciones al club en el ayuntamiento.

Hola Raul, dependiendo del IAE que tenga el Club, así tendréis unas obligaciones fiscales u otras. En el caso que la entidad consultante esté sujeta al artículo 9.3 de la Ley 27/2014, de 27 de noviembre (en adelante LIS) establece:

(..) Estarán parcialmente exentos del Impuesto en los términos previstos en el capítulo XIV del título VII de esta Ley.

Espero haber aclarado tus dudas.

Soy autónomo, hago 11 facturas al año a un único cliente aquí en España y presento 4 declaraciones de IVA al año, una vez al año compro una licencia de software a un país de la UE y ahora quiero comprar una silla ergonómica para mi trabajo a otro país de la UE. ¿Cómo puedo deducirme el IVA en estos ariculos sin darme de alta en el ROI? Van a ser cosas puntuales, necesito un NIF-VAT o algo así? ¿tendría que presentar modelos adicionales para estas pocas compras?

Hola Javier, para poder deducir una compra intracomunitaria, y no pagar el IVA de ese país, debes darte de alta en el ROI y solicitar un NIF-VAT. En caso contrario pagarás el IVA del país donde realices la compra. Realizar una compra intracomunitaria, según requisitos específicos, genera tener que presentar el Modelo 349, te dejo un enlace donde encontrarás más información, https://www.billin.net/blog/modelo-349-declaracion-operaciones-intracomunitarias/. Espero haber aclarado tus dudas.

Aclarado, muchas gracias Pedro.

Hola,

Quiero comprar un Plug-In de edición de aúdio (-para uso personal-), y a la hora de rellenar los datos para el pago, me añaden un cargo extra en concepto de VAT.

Si no es para uso comercial, ni es para una Empresa (tampoco soy Autónomo…. *y de hecho, ahora mismo ni siquiera tengo trabajo), porque tengo que pagar un dinero extra por ese concepto?

Podéis ayudarme?

Gracias por adelantado por la atención

un saludo

Hola Pablo, cuando se compra de forma personal a cualquier país europeo, tendrás que pagar el VAT como impuesto directo a dicha operación, Te dejo un enlace donde encontrarás información sobre el VAT, https://www.billin.net/blog/ivas-y-vat-en-europa/. Espero haber aclarado tus dudas.

Hola! No tengo muy claro si como autónomo puedo comprar productos en EU para venderlos en España o hace falta ser empresa? Qué necesitaría en ese caso, número VAT? Gracias!

Hola Rocio, si eres autónomo y quieres comprar fuera de España, debes solicitar el VAT mediante el Modelo 036, te dejo un enlace donde te lo explican de forma muy sencilla, https://www.billin.net/blog/facturar-cliente-extranjero/. Espero haber aclarado tus dudas.

Soy autónoma. Diseño páginas web. ¿Puedo deducir el IVA de 21% que he pagado a una empresa de Israel para acceder a un servicio de edición de páginas Web? En la factura aparece un número de VAT y mis datos, pero no mi NIF.

Hola Gabriela, para poder deducir una factura de gasto debe estar cumplimentada con todos tus datos fiscales, si el proveedor está fuera de España, es lógico que se indique el número de VAT, que es lo mismo que el NIF pero con las iniciales ES delante. Te dejo un enlace donde encontrarás información más detallada, https://www.billin.net/blog/ivas-y-vat-en-europa/. Espero haber aclarado tus dudas.

Hola, ¿sabeis si un vendedor intracomunitario puede establecer un pedido mínimo a partir del cual aplicar la exención del IVA a un comprador intracomunitario, ambos operadores intracomunitarios dados de alta en el ROI? ¿Puede ser legal en algún pais en concreto? Gracias

«Hola David, las entregas de bienes expedidos o transportados, por el vendedor, por el adquirente o por un tercero en nombre y por cuenta de cualquiera de los anteriores, a España (TAI: Península y Baleares), están sujetas al IVA en España como adquisiciones intracomunitarias de bienes (AIBs) sujetas, cuando el adquirente sea un empresario o profesional, personas jurídicas que no actúen como empresarios o profesionales (fundaciones, asociaciones sin ánimo de lucro, entes públicos), cuando el importe total de las realizadas en el año natural precedente, o en curso, alcance 10.000 euros u opten por tributar en España y un particular si se adquiere un medio de transporte nuevo, pero no se comprenden en estas adquisiciones intracomunitarias aquellas cuya entrega se efectúe por un empresario o profesional que se beneficie del régimen de franquicia del Impuesto en el Estado miembro desde el que se inicie la expedición o el transporte de los bienes. Tampoco cuando aplique el régimen especial de bienes usados, objetos de arte, antigüedades y objetos de colección, se trate de ventas a distancia o bienes objeto de instalación y montaje, tambien, no estarán sujetas las AIBs realizadas por las personas o entidades que se indican a continuación: empresarios acogidos al régimen especial de la agricultura, empresarios o profesionales que realicen exclusivamente operaciones exentas que no originan el derecho a la deducción, personas jurídicas que no actúen como empresarios o profesionales.

Ten en cuenta que la no sujeción anterior, sólo se aplicará cuando el importe total de las adquisiciones realizadas en el año natural precedente, o en curso, no alcance 10.000 euros, salvo opción por tributar en España. Te dejo un enlace donde encontrarás una mayor información, https://www.billin.net/blog/facturas-intracomunitarias-en-el-mercado-europeo/. Espero haber aclarado tus dudas.»

Gracias Pedro. Lo que explicas es lo que yo entendía.

Se trata de una venta online (desde Dinamarca) y, asi como en el resto de ocasiones con otros vendedores de otros paises en las que me he puesto en contacto antes de la compra se ha solucionado hacieno la venta por mail, en este caso solo me dan una opción de compra a partir de una cierta cantidad para facturarme sin IVA. Si es menor, he de hacerlo online. Además, online, si es que el IVA que ha de repercutirse es el del pais de destino (España), tampoco es el caso.

Hola David, mi respuesta es la adecuada a la situación propuesta, te dejo este enlace para que te amplíe dicha información, https://www.billin.net/blog/facturas-intracomunitarias-en-el-mercado-europeo/. Espero haber aclarado tus dudas.

Hola Pedro.!. Si una empresa española de servicios factura a una empresa en Estados Unidos, y se le va a hacer la factura, entiendo que la factura no lleva IVA porque es una exportación.

Mi pregunta es si se puede emitir la facturar a este cliente estadounidense sin su número de identificación fiscal, lo que sería nuestro CIF), es decir, sólo con su nombre y dirección?. y finalmente, la factura que emite la empresa española lleva el CIF de la empresa española o sería el CIF como ROI?

Hola Nelson, una factura comercial de exportaciones debe contener los siguientes datos obligatorios: Fecha, nombres y razones comerciales de vendedor y comprador, denominación precisa y cantidad de mercancía, precio unitario y total de la mercancía en la divisa pactada, forma y condiciones de pagoy términos de entrega de la mercancía. Además, Número de identificación a efectos del IVA del vendedor y del comprador (en operaciones intracomunitarias), referencia al pedido o factura proforma, origen de la mercancía y medio de transporte. Te dejo un enlace donde encontrarás una mayor información sobre las exportaciones, https://www.billin.net/blog/facturar-cliente-extranjero/. Espero haber aclarado tus dudas.

hola tengo una consulta, resulta que soy un particular y quiero hacer campañas de mis canciones que compongo y tal a traves de ads online (spotify,google,facebook…etc) pero en spotify ads me piden en numero de iva van…quisiera saber si para obtenerlo por hacienda ,te exigen ser autonomo o empresa,o se puede solicitar siendo particular.? saludos y gracias

Hola Quim, si necesitas estar dado de alta como obligado tributario en el censo de empresarios, tendrás que presentar en la agencia tributaria el Modelo 037/036. Te dejo un enlace donde encontrarás toda la información sobre la presentación de este modelo, https://www.billin.net/blog/modelo-037-alta-hacienda-autonomos/. Espero haber aclarado tus dudas.

Hola, Pedro.

¿hay alguna repercusión económica añadida por estar dado de alta en el sistema ROI?

Tengo que hacer una factura a Portugal y, a lo mejor, en el futuro alguna más.

Desde que solicito el NIF-IVA ¿puedo hacer facturas desde la fecha indicada o tengo que esperar obligatoriamente a que me confirmen el alta en el sistema?

He leído que pueden tardar hasta tres meses.

Muchas gracias y un saludo.

Hola Julio, si te has dado de alta en el ROI, tienes que esperar a que te confirmen dicho alta, en la propia página web de la agencia tributaria puedes descargar un certificado de alta. Te dejo un enlace donde encontrarás una información más amplia, https://www.billin.net/blog/alta-roi/. Espero haber aclarado tus dudas.

Hola, no entiendo bien, si una empresa Alemana quiere comprar y vender en otro pais de la UE, ejemplo, España, el NIF-VAT se solicita en Alemania y ese numero se usa para operaciones intracomunitarias o se debe solicitar un NIF-IVA en cada pais en el que se quiera operar de la UE?

Hola Florencia, si la empresa es residente fiscal en Alemania, tiene que solicitarlo en su país, no será necesario solicitarlo en otros países de la UE. No obstante te dejo un enlace donde encontrarás una mayor información sobre el NIF-VAT, https://www.billin.net/blog/ivas-y-vat-en-europa/. Espero haber aclarado tus dudas.

Hola! queria entender sobre el NIF-IVA, es un numero que se solicita por cada pais en el que quieras operar o en el pais origen de la sociedad y luego ya lo aplicas al resto de los paises UE? Es decir, una sociedad alemana, solicita el NIF-IVA en Alemania y si necesita comprar y vender en España, tambien lo hace en España?

Gracias

Hola Florencia, si la empresa es residente fiscal en Alemania, tiene que solicitarlo en su país, no será necesario solicitarlo en otros países de la UE. No obstante te dejo un enlace donde encontrarás una mayor información sobre el NIF-VAT, https://www.billin.net/blog/ivas-y-vat-en-europa/. Espero haber aclarado tus dudas.

Hola, tengo un cliente que me facilita un NIF-IVA Alemán pero una dirección de Austria. Me dice que no tiene una dirección en Alemania. ¿Es posible tener un NIF-IVA de un país y no tener una dirección en dicho país? Tanto nosotros como el cliente somos personas jurídicas.

Gracias

Hola María, según el artículo 69, apartado tres, de la Ley 37/1992, establece que a efectos de este Impuesto, se considerará establecimiento permanente cualquier lugar fijo de negocios donde los empresarios o profesionales realicen actividades económicas. No obstante te dejo un enlace donde encontrarás una mayor información sobre el NIF-IVA, https://www.billin.net/blog/ivas-y-vat-en-europa/. Espero haber aclarado tus dudas.

Hola Pedro,

Estoy creando una tienda online de bisutería y quería saber qué documentación necesito para no tener problemas. No va a ser mi principal fuente de ingresos, y también quería saber cómo dar de alta mi empresa o PYME.

Muchas gracias

Hola Berta, las tiendas online de venta al por menor, funcionan igual que un comercio físico. Si vas a emprender una actividad por cuenta propia, debes tramitar el alta en Hacienda y el alta en Seguridad Social, marcando el régimen aplicable y las obligaciones fiscales. En este enlace encontrarás una mayor información sobre como tramitar estas altas, https://www.billin.net/blog/darse-de-alta-como-autonomo/. Espero haber aclarado tus dudas.

Buenos días,

Yo soy autónoma y tengo una Comunidad de Bienes. He solicitado el VAT para la CB para poder realizar compras a una empresa holandesa. ¿Cuánto tardan en asignarlo?

Muchas gracias.

Hola Beatriz, como norma general son tres meses, pero normalmente si cumples todos los requisitos el alta será efectiva a los 15 días. No obstante, te dejo un enlace donde encontrarás una mayor información sobre el alta como operador intracomunitario, https://www.billin.net/blog/alta-roi/. Espero haber aclarado tus dudas.

Hola, estoy dado de alta como profesional y necesito emitir un par de facturas con operadores intracomunitarios que están debidamente incritos en este registro. Yo en su momento no me di de alta en el ROI, aunque todavía no tengo claro si es necesario. La primera duda es esta, ¿necesito darme de alta en el ROI para facturar a estos dos operadores?

La segunda duda es, ¿como tengo que emitir mi factura? ¿Necesito número VAT como profesional para facturar? ¿Cómo se solicita?

Y la última duda, ¿Cómo funciona el IRPF en estas facturas?

Un saludo y gracias

Hola Tomás, para poder facturar entre operadores intracomunitarios exentos de IVA es obligatoria estar inscritos en el ROI. El alta en el registro de operadores intracomunitarios se realiza en la web de la agencia tributaria mediante el Modelo 036, posteriormente Hacienda te facilita un número VAT válido para operadores. Y, por último, las facturas emitidas a otras empresas europeas no llevan IRPF. Te dejo un enlace donde encotrarás todo lo referente al registro de operador intracomunitario, https://www.billin.net/blog/alta-roi/. Espero haber aclarado tus dudas.

Hola.

Somos una empresa registrada en Alemania. Solicitamos el NIF-IVA en España en formato ESN. Alguien nos ayudó a declarar el impuesto al valor agregado, pero dijeron que no podemos deducir el impuesto al valor agregado español. ¿Es cierto?

Hola, si has tenido que pagar el IVA por actividades comerciales llevadas a cabo en un país de la UE en el que no estás establecido, es posible que la administración de ese país te devuelva el IVA.

Ahora bien, algunos países de la UE no contemplan devoluciones para determinadas categorías de gasto (gastos de restaurante, actividades de entretenimiento, automóviles, combustible, etc.). Te dejo un artículo donde encontrarás una mayor información, https://www.billin.net/blog/iva-compras-ventas-intracomunitarias/. Espero haber aclarado tus dudas.

Buenas,

Tengo una duda sobre si tengo que solicitar el número de IVA Español o el Intracomunitario.

Voy a alquilar un inmueble en una plataforma de alquiler vacacional .No es mi fuente principal de ingresos. La empresa es de Europa y cobra IVA (sobre el 10% por estancia) . Me gustaría saber que pasos a seguir para hacerlo correctamente y si así puedo emitir factura.???

Gracias por ayudarnos y enhorabuena por la web.

Hola Javier, para que puedas alquilar tu inmueble sin tener problemas, debes saber que cada Comunidad Autónoma gestiona estos trámites de una manera, así que revisa bien la legislación de tu zona. Posteriormente, fija un precio y establece una normas de uso. Si vas a alquilar tu inmueble para periodos cortos sin ofrecer servicios hoteleros, las facturas que emitas estarán exentas de IVA, las cuales, tendrás que declarar en el IRPF. Te dejo un enlace donde encontrarás una mayor información sobre cómo declarar los ingresos de alquiler vacacional, https://www.billin.net/blog/como-declaro-los-ingresos-de-viviendas-turisticas/. Espero haber aclarado tus dudas.

Hola,

Por favor necesito ayuda con está pregunta.

Realice por una única vez un servicio de copywriter y me tienen que pagar, pero me piden mi VAT, aunque en el correo me dice que «If you are not an EU VAT payer, please put I’m not a VAT payer. Debo tener uno para recibir ese dinero o no es necesario?. Al parecer el pago vendría desde Polonia y yo resido en España (son 100 euros los que recibiría).

gracias

Hola Cris, para poder facturar a empresas extranjeras lo primordial, es darse de alta en el ROI (Registro de Operador Intracomunitario) en Hacienda mediante el Modelo 036, para que posteriormente se te asigne un NIF-Intracomunitario de IVA, de manera que puedas facturar a las empresas situadas en la Unión Europea. Te dejo un enlace donde encontrarás toda la información necesaria para saber cómo facturar a empresas extranjeras, https://www.billin.net/blog/facturar-cliente-extranjero/. Espero haber aclarado tus dudas.

Hola Jorge, sobre este post que he leído has podido saber que hacer?

Me pasa lo mismo y Amazon me ha mandado un correo ya advirtiéndome.

“ Laura Peña

29 octubre, 2020 a las 2:50 pm

Hola, tengo una LLC en US y mi idea es vender en Amazon con ella principalmente en España y posteriormente en otros países de Europa. No tengo la obligación de darme de alta como autónomo ya que con la LLC lo que tendre que declarar son los rendimientos a nivel personal en mi declaración de la renta como empresa extranjera. Lo que si se que debo pedir en VIES ó NIF IVA o Iva Comunitario segun tengo entendido, y para pedirlo debo hacerlo a traves del modelo 036 de la Agencia Tributaria, pero no tengo claro como rellenarlo, alguna guia o pista de como poder hacerlo? Gracias de antemano”

Gracias.

Hola Gonzalo, para solicitar el VIES tienes que presentar de forma telemática el Modelo 036, marcando la casilla de alta en operador intracomunitario que aparece en la hoja 1, te dejo un artículo donde te explica paso a paso cómo hacerlo sin cometer errores, https://www.billin.net/blog/alta-roi/. Espero haber aclarado tus dudas.

Hola,

Si me doy de alta del VAT online, ¿Cuando y como hay que aportar la documentación? ¿Hay que ir a la delegación o se puede enviar de manera telemática?

Hola Rosa, cuando se tramita el alta en operador intracomunitario no hay que aportar ninguna documentación, a no ser que la Administración te la requiera. Tan sólo tienes que presentar el Modelo 036 indicando el alta en el ROI y la fecha de inicio. Te dejo un enlace donde encontrarás una mayor información sobre cómo se tramita el alta en el ROI, https://www.billin.net/blog/alta-roi/. Espero haber aclarado tus dudas.

Buenas tardes, Pedro

No estamos inscritos en el registro intracomunitario.

Hemos recibido una factura de nuestro hosting (Strato) es una empresa alemana y en la factura aparece su NIF DE…. nos aplica un IVA del 21% (en Alemania es del 19% o 7%) Esta factura la puedo entrar como una factura normal, descontándome ese IVA o tengo que pasar la factura total como gasto?

Hola María, si tu proveedor es un operador intracomunitario pero tú no estás registrado como tal, la factura la recibirás sin IVA (de su país), pero tendrás que pagar el IVA en España. Además se contabilizaría en el libro registro de facturas recibidas. En el caso de querer recuperar el IVA pagado tendrás que presentar el modelo 360, tienes de plazo hasta el 30 de septiembre de cada año y existe un periodo e importe mínimo de presentación. Si te dedicas al comercio intracomunitario, aunque sea de forma irregular, quizá te valga la pena registrarte en el ROI, te dejo un enlace donde encontrarás cómo darse de alta en el ROI sin que te cueste nada, https://www.billin.net/blog/alta-roi/. Espero haber aclarado tus dudas.

Yo pude sacar número de vat en Alemania, pero ahora que no tengo actividad allí, no sé cómo darlo de baja.

Me podríais orientar?

Gracias.

Hola Rogelio, te dejo un artículo que recoge todo lo referente al VAT e IVA intracomunitario, para que resuelvas tus dudas. https://www.billin.net/blog/ivas-y-vat-en-europa/. Espero haber aclarado tus dudas.

Hola Pedro,

Somos una asociación de Gipuzkoa con CIF intracomunitario. Al comprar un producto en Europa lo pagamos sin IVA y sé que los datos y la dirección de facturación tiene que coincidir con la de la asociación.

Mi pregunta es: a la hora de pagar (paypal, tarjeta de crédito, etc) puedo hacerlo yo por mi cuenta personal, o tiene que ser desde la cuenta de corriente de la asociación (no tenemos tarjeta de crédito).

De ser así, no habría problema a la hora de presentar la factura de la compra al hacer la declaración de impuesto de sociedades en julio, verdad?

Gracias,

Antton

Hola Antton, para que un gasto o compra sea deducible debe cumplir los siguientes requisitos: estar vinculados a la actividad económica realizada por la Asociación, o como dice Hacienda, que estén “afectos” a la misma”, deben poder justificarse mediante las facturas correspondientes, y en ciertos casos pueden valer recibos o factura simplificada siempre que aparezcan todos tus datos fiscales, y deberán registrarse contablemente por la entidad en su libro de gastos e inversiones. Te dejo un enlace donde encontrarás toda la información necesaria para no tener problemas con el fisco a la hora de deducir un gasto, https://www.billin.net/blog/gastos-deducir-pyme-actualmente/. Espero haber aclarado tus dudas.

Entendido Pedro, gracias. ¿Pero esa compra se puede hacer desde una tarjeta de crédito personal? La cosa es que el gasto sí que aparecerá en el libro de gastos y tendremos el recibo, pero no tenemos tarjeta de crédito de asociación. Entonces quería hacer la compra con mi tarjeta personla y luego cobrar el importe a la asociación. Sería legal?

Muchas gracias,

Antton

Hola, soy una empresa que tiene su sede principal en Irlanda (con iva intracomunitario y todo) y hace ventas online sólo a españa.

Sus productos salen desde el almacén que tiene en españa y sirve a sus clientes finales(personas físicas) sólo a españa.

Tengo un cliente/empresa española q me ha hecho un pedido grande y esta empresa solicita que se le retire el iva, porque esta empresa piensa que sale desde irlanda el producto, ya que cómo he dicho, la facturación está en Irlanda.

Pero tengo entendido que si el envío es desde españa para españa se debe cobrar el iva español, es así? Y si es así el caso, cómo se lo explico a la empresa y en qué norma lo explica?

Necesito Iva intracomunitario Español para venderle? Y si no es así, cómo debe ser la factura?

Gracias

Hola Elia, el concepto de establecimiento permanente en el IVA es un poco más amplio que el que se toma en la imposición directa. Incluye, por ejemplo, lugares fijos donde se realizan determinadas operaciones de almacenamiento, logística o exposición. En cualquier caso, en particular en el IVA, hay que tener en cuenta que se trata de un impuesto que se rige por una directiva comunitaria y que son los estados miembros los que han de encargarse de traducir los objetivos que aquella plantea a textos legales internos. No obstante, en este artículo encontrarás una mayor información sobre como facturar a empresas extranjeras, https://www.billin.net/blog/facturar-cliente-extranjero/. Espero haber aclarado tus dudas.

Hola Pedro,

Para los trabajos intracomunitarios, solo consigo ver mencionado cuando se trabaja a otros países de EUROPA. Qué pasa en el caso de trabajar o recibir pagos desde países fuera de Europa cómo Estados Unidos, por ejemplo?

Muchas gracias,

Bernat

Hola Bernat, si una persona física es residente fiscal en España es contribuyente por el Impuesto sobre la Renta de las Personas Físicas (IRPF) y debe tributar en España por su renta mundial, es decir, debe declarar en España las rentas que obtenga en cualquier parte del mundo, sin perjuicio de lo que se disponga en el Convenio para evitar la doble imposición internacional suscrito entre España y el país de origen de la renta. Si la renta extranjera procede de un país con el que España ha suscrito un Convenio para evitar la doble imposición internacional, hay que acudir a las disposiciones del Convenio para conocer la potestad tributaria sobre la misma y, en su caso, las medidas aplicables para paliar la doble imposición. Te dejo un enlace donde encontrarás una mayor información sobre la tributación de las rentas extranjeras, https://www.billin.net/blog/rentas-obtenidas-extranjero/. Espero haber aclarado tus dudas.

Hola,

Realizo compras habitualmente a varios proveedores cuyo NIF empieza por N y el domicilio que aparece en factura es Amsterdam en un caso y Praga en otro, estoy dado de alta como operador intracomunitario y a pesar de ello me cobran IVA. ¿puedo desgravar ese IVA en el modelo 303?

Gracias.

Hola Juan, para las personas jurídicas y entidades sin personalidad jurídica que carezcan de la nacionalidad española, el número de identificación fiscal comenzará con la letra N, que indicará su carácter de entidad extranjera. Cuando el proveedor tiene un NIF que empieza por N, EU ó W la factura vendrá con el IVA con un porcentaje español. En este caso puedes deducir ese IVA junto al resto de tus gastos. Te dejo un enlace donde encontrarás una mayor información sobre qué gastos puedo desgravar, https://www.billin.net/blog/gastos-deducir-pyme-actualmente/. Espero haber aclarado tus dudas.

Hola buenos días,

Necesitaría vuestra ayuda para encontrar el formulario correcto para solicitar un número de IVA para una empresa fuera de Esapaña.

Una empresa Danesa que hace envios en España.

Que es lo que necesitamos mas exactos para hacerlo?

Estaré esperando vuestra respuesta.

Muchas gracias.

Hola Lampe, cualquier persona física o jurídica que quiera realizar negocios en el territorio de aplicación del IVA español deben solicitar un NIF de no residente. Se solicita mediante el modelo 036 denominado “Declaración censal de alta, modificación o baja en el censo de empresarios, profesionales y retenedores. Te dejo un enlace donde encontrarás todo lo que debes saber sobre el Modelo 036, https://www.billin.net/blog/capitulo-guia-solicitud-nif-modelo-036/. Espero haber aclarado tus dudas.

Hola, quisiera consultar si conocen ¿Cómo funciona el régimen fiscal en Austria para las organizaciones sin ánimo de lucro?.

Me dan un número de 10 dígitos que inicia con las letras ZVR, que resulta diferente a la estructura del TAX austriaco, ¿esto es por ser una Organización sin ánimo de lucro?

Muchas gracias de antemano!

Hola Alejandra, el ZVR number es conocido como la identificación de asociaciones registradas en Austria. Te dejo un artículo donde encontrarás información sobre cómo facturar a empresas de la Unión Europea, https://www.billin.net/blog/facturar-cliente-extranjero/. Espero haber aclarado tus dudas.

Buenos días. Somos una empresa Chilena radicada en Chile. Que queremos comprar bienes a empresa en dinamarca y esta nos pude nunero IVA. Puede explicarme de que se trata???.. gracias

Hola Rafael, debido a que la empresa está domiciliada en Chile, tendrás que sujetarte al régimen de ese país. Gracias por confiar en Billin, la plataforma gratuita de facturación, https://www.billin.net/. Espero haber aclarado tus dudas.

somos empresa española que acaba de exponer en feria de <arte Design Basel . la empresa organizadora nos quiere cobrar los VAT suizos del 7.7% ahora después de pagar la feria sin el VAT

pagamos las facturas del suelo ,de las paredes y decoración , y de iluminación sin VAT antes de empezar la feria .Ahora nos reclaman los VAT relativos a esas facturas ,

NO si si estoy obligado a pagarlo , ademas la empresa organizadora es americana , no suiza.

mi telefono de contacto es el 657812714

Hola Paloma, para poder adquirir o prestar servicios a empresas europeas hay que estar dado de alta en el ROI como operador intracomunitario, de manera que el IVA se autorepercuta en el Modelo 303 que presenta la empresa española. En el siguiente enlace encontrarás una mayor información sobre como tramitar el alta en el ROI, https://www.billin.net/blog/alta-roi/. Espero haber aclarado tus dudas.

En México existe un número genérico de VAT para personas que no utilizan fiscalmente la factura. En mi caso voy a comprar un articulo en una tienda en linea de una empresa europea y para registrarme me pide VAT ID, ¿existe algún VAT ID genérico para personas como yo que compramos como extranjeros en tiendas en linea europeas? y que el producto va ser enviado al extranjero (México)

Hola Jesús, el número VAT (Value Added Tax) es un identificador único y acreedor para que una empresa puede operar en territorio europeo. Es un identificador fiscal establecido por la Unión Europea de tributación por IVA para las empresas que operan entre los países miembros. En el siguiente enlace encontrarás una mayor información sobre el VAT, https://www.billin.net/blog/ivas-y-vat-en-europa/. Espero haber aclarado tus dudas.

He hecho una compra en Inglaterra de unas piezas para mi coche la cuales van en un palet, la empresa me solicita EORI y el numero VAT para poder mandarme el palet

Es necesario darse de alta en el ROI?, No soy autonomo ni tengo pensado exportar ni importar nada, pero si me doy de alta en ROI para obterner el numero VAT, como me afecta con Hacienda a la hora de declarar el IVA?.

Estoy un poco perdido ya que toda la informacion que encuentro es practicamente para empresas y autonomos de la exportacion/importacion

Hola David, si no estás dado de alta en el censo de empresarios de Hacienda, no debes tramitar el alta en el ROI. La empresa extranjera que vende las mercancías debe facturarte los impuestos que correspondan a una venta de producto a un particular. Los autónomos o empresas que vayan a importar o exportar fuera de la Unión Europea necesitan el número EORI y los autónomos y empresas que vayan a realizar operaciones comerciales con estados de la Unión Europea, bien sean intercambios de bienes o de servicios, deben darse de alta como operadores intracomunitarios. En el siguiente enlace encontrarás una mayor información sobre cómo facturar a clientes extranjeros, https://www.billin.net/blog/modelo-factura-intracomunitaria/. Espero haber aclarado tus dudas.

Buenas tardes, un organismo oficial de un país extranjero que participa como expositor en una feria en España debe pagar IVA?

Hola Esperanza, dependiendo del tipo de producto o prestación de servicios, no obstante, son actividades empresariales o profesionales las que impliquen la ordenación por cuenta propia de medios materiales o humanos, con el fin de obtener ingresos continuados en el tiempo. En este caso, deberá presentar la oportuna declaración censal por el comienzo de la actividad. En el siguiente enlace encontrarás todo lo referente al Modelo 036 alta en el censo de empresarios y profesionales, https://www.billin.net/blog/capitulo-guia-solicitud-nif-modelo-036/. Espero haber aclarado tus dudas.

Buen día, estoy realizando un servicio de asesorías, el cual me pagan por hora, sin embargo, mi cliente ubicado en España me pide que le genere facturación del servicio, yo presto mi servicio vía remota desde Venezuela, un promedio de 10 hrs a la semana, y el costo al mes no supera el salario mínimo de España, como sería mi proceso legal para facturarle a mi cliente? de antemano muchas gracias por la ayuda que me puedan prestar.

Hola Thairuma, si eres residente fiscal en Venezuela, debes cumplir las obligaciones tributarias de ese páis en función a la prestación de servicios a empresas extranjeras. En el siguiente enlace encontrarás una mayor información sobre cómo facturar a clientes extranjeros, https://www.billin.net/blog/facturar-cliente-extranjero/. Espero haber aclarado tus dudas.

Hola, quiero empezar a trabajar con una empresa a través del dropshipping, es una empresa de bélgica y trabaja a nivel europeo, tengo que tener yo un numero VAT ?

Hola Romaisa, si vas a iniciar una actividad económica para facturar a clientes extranjeros debes solicitar el alta en el ROI. En el siguiente enlace encontrarás todo lo referente al ROI. https://www.billin.net/blog/alta-roi/. Espero haber aclarado tus dudas.

Donde se tramita el VAT en Mexico, en que institucion ? Alguien sabe el proceso y requisitos

Hola Yadira, el VAT se solicita en las Administraciones Tributarias Estatales. En el siguiente enlace encuentras una mayor información sobre el VAT, https://www.billin.net/blog/ivas-y-vat-en-europa/. Espero haber aclarado tus dudas.

Buenos días,en este caso elevó mi pregunta-queja cómo consumidor,he pedido una camiseta a Tailandia,y me mandaron un mal desde allí diciéndome que el VAT estaba pagado y que si me pedían pagar algún otro impuesto me negara,aquí,nuestra querida hacienda,dice que tengo que pagar 8 euros más!!!!,debería negarme o es un procedimiento normal….de hecho,desde Tailandia me dijeron que en el sobre ponían un número ISO(que no se lo que es),que es algo así como una certificación del pago de impuestos

Hola Jorge, cuando se importa un artículo de un país fuera de la Unión Europea hay que pagar unos aranceles aduaneros, en el siguiente enlace encuentras una amplia información sobre los aranceles aduaneros, https://www.billin.net/blog/que-son-aduanas/. Espero habre aclarado tus dudas.

Buenos días, soy Administrador único de una empresa Slu de Gran Canaria (por eso tengo sólo el NIF y CIF definitivo, que es lo mismo) y tengo que cumplir con los requisitos de la legislación DAC7 sobre las plataformas digitales. Tengo una cuenta profesional en Amazon.es y vendo en el mercado español. Pregunto cómo puedo cumplir con dichos requisitos y en particular si y cómo puedo obtener un numero de IVA o un número Vat. Gracias por la información.

Hola Claudio, para operar en plataformas digitales extranjeras, se exige un registro previo en un Estado miembro, si bien aquellas que estén previamente identificadas a efectos del IVA ya en algún Estado miembro en virtud de los nuevos regímenes aplicables al comercio electrónico de bienes y servicios, lo harán a través de ese Estado. En el caso de España, se encuentra, igualmente, pendiente de aprobación la Orden Ministerial que regula el modelo censal 040 de alta, modificación y baja en el registro de operadores de plataforma extranjeros no cualificados. En el siguiente enlace encuentras una amplia información sobre las plataformas digitales, https://www.billin.net/blog/plataformas-digitales-negocios/. Espero haber aclarado tus dudas.

Buenas tardes.

Gracias por vuestro trabajo, que no es poco…y que nos regalais!

Estoy emprendiendo un negocio para vender en Amazon y voy algo perdida en el tema del ROI, VAT, NIF-IVA..

Yo voy a comprar en China varios artículos para su venta en la plataforma. Siendo autónoma qué es lo que necesitaría de documentación exactamente para comenzar a pedirlo?

Hola Sonia, la elección de un buen proveedor es clave entre los requisitos para importar desde China, es realmente indispensable establecer el Incoterm entre el importador y el exportador y la elección de la empresa transitaria, la cual, será la responsable de manejar la mercancía desde el país chino hasta el destino. En el siguiente enlace encuentras toda la información sobre el VAT, https://www.billin.net/blog/ivas-y-vat-en-europa/. Espero haber aclarado tus dudas.

Mi LLC tiene que pedir el IVA europeo para poder vender sus servicios en Europa? Podrían indicarme a quién podría recurrir para asesorarme?? Estoy ya en pura desesperación.

Hola Ina, una LLC sería considerada en España como una persona jurídica no residente. Por tanto, con su NIF debe solicitar el alta en operador intracomunitario. En el siguiente enlace encuentras todo lo referente al IVA intracomunitario, https://www.billin.net/blog/ivas-y-vat-en-europa/. Espero haber aclarado tus dudas.

Hola, tengo esta consulta, soy de Centroamérica y he realizado un trabajo de traducción y se abrió una cuenta para depositar la paga pero al momento de hacer la transferencia del dinero hacia mi banco me pide ingresar el código VAT, vi las instrucciones para solicitar dicho código, ¿tiene algún precio para obtenerlo? Gracias

Hola Fernando, la solicitud del VAT es gratuita y se solicita en la Agencia Tributaria. En el siguiente enlace encuentras todo lo que debes saber sobre el VAT o IVA intracomunitario, https://www.billin.net/blog/ivas-y-vat-en-europa/. Espero haber aclarado tus dudas.