Declaración de la renta para autónomos en 2025

Como cada año, ha llegado el momento de hacer la declaración de la renta (Impuesto sobre la Renta de las Personas Físicas) y a todos se nos hace un poco “bola” por la posibilidad de que nos salga a pagar.

Pero no solo a los trabajadores por cuenta ajena, sino también a los autónomos, y con más motivo, porque deben de estar atentos a los cambios y las actualizaciones que hay cada año ya que pueden afectar a los resultados de su negocio.

En este artículo, vamos a repasar las particularidades y los aspectos fundamentales de la declaración de la renta para autónomos, las novedades y las herramientas disponibles para que estés preparado y la situación sea más fácil de manejar.

En este artículo encontrarás

- 1 ¿Qué autónomos están obligados a hacer la declaración de la renta?

- 2 Plazos de la declaración de la renta 2024-2025

- 3 Declaración de la renta para autónomos paso a paso

- 4 Tramos de IRPF para el autónomo

- 5 ¿Dónde se incluyen los rendimientos del trabajo de los autónomos?

- 6 Novedades en la declaración de la renta de 2024 en los autónomos

- 7 Deducciones fiscales para autónomos en la declaración de la renta

- 8 Consejos para autónomos que hacen por primera vez la declaración de la renta

- 9 Preguntas frecuentes

¿Qué autónomos están obligados a hacer la declaración de la renta?

La respuesta que dio la Agencia Tributaria en la disposición final primera del Real Decreto-ley 13/2022, de 26 de julio (BOE de 27 de julio) que ha modificado el artículo 96.2 de la Ley del IRPF a esta pregunta es clara y contundente.

Desde el 1 de enero de 2023 todos los autónomos están obligados a presentar la declaración de la renta, independientemente de sus ingresos anuales o del tiempo que hayan estado dados de alta en el RETA (Régimen Especial de Trabajadores Autónomos) o en el Régimen del Mar.

Dado que la declaración de la renta es la liquidación del IRPF, que recoge todos los ingresos recibidos a lo largo del año y las deducciones aplicadas, es lógico pensar que aquí se haga especial hincapié en los trabajadores por cuenta propia, ya que la finalidad de su actividad económica es obtener rendimientos, y estos no son tan previsibles como los de los trabajadores asalariados.

Por lo tanto, si eres autónomo, tienes la obligación inexcusable de presentar la renta, aunque:

- Tengas pérdidas o beneficios nulos o en tu balance anual.

- Solo hayas estado de alta unos días durante el ejercicio fiscal a declarar.

Plazos de la declaración de la renta 2024-2025

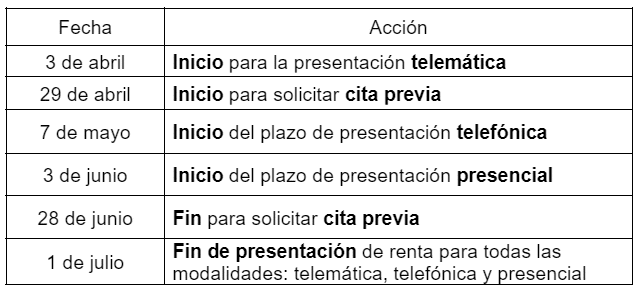

Como siempre, el mes de abril es el que da comienzo a la campaña de la renta. Para este año 2025 el calendario oficial es el siguiente:

En el caso de que la declaración te salga a pagar y optes por hacerlo en 2 plazos, debes añadir al calendario estas otras fechas:

- Puedes domiciliar el pago fraccionado hasta el día 25 de junio y el primer pago se realizará en el momento en el que presentes la declaración. El importe será del 60% del total.

- El segundo pago del 40% restante se cargará automáticamente el 5 de noviembre de 2025.

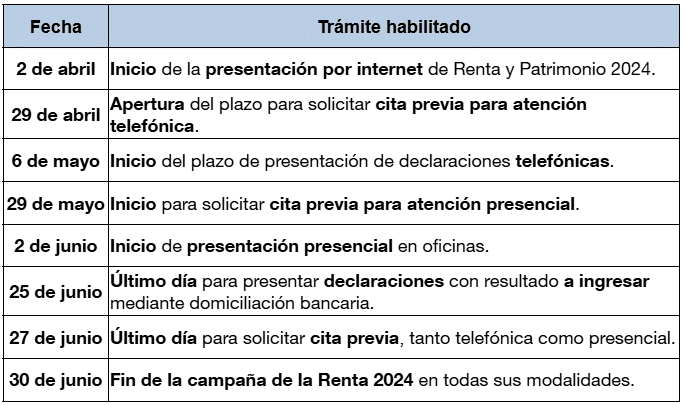

Es muy importante que tomes buena nota de este calendario y, sobre todo, de la fecha de fin para la presentación porque no cumplir con ello, y presentar la declaración fuera de plazo, implica tener que enfrentarte a recargos y sanciones. Las cuantías dependerán de:

- Si te sale a pagar o a devolver.

- El tiempo que tardes en presentarlo desde el 1 de julio.

- Si lo has hecho voluntariamente o ha sido porque Hacienda “te ha pillado” y lo ha reclamado.

Dado que la fecha límite de presentación de la declaración es el 30 de julio, el cálculo de los recargos empieza a realizarse desde el 2 de julio.

Si en el momento de presentarla fuera de plazo no puedes pagar, tienes la opción de solicitar un aplazamiento o fraccionamiento del pago. No obstante, los recargos o sanciones se van a mantener, salvo si te concedan medidas excepcionales.

Con respecto al plazo que tiene Hacienda para realizar las devoluciones a los autónomos, dispones de seis meses a partir de la fecha final de la presentación, no de cuando la hayas presentado. Lo más habitual es que lo recibas pronto (durante el verano), aunque puedes recibirla a lo largo de todo el 2025 hasta el 31 de diciembre.

Crea presupuestos, facturas y tickets fácil y sin errores.

Consigue el programa de facturación Billin gratis con el Kit Digital.

Nosotros te ayudamos a solicitar la ayuda sin coste.

Al registrarme acepto los términos y condiciones y la Política de Privacidad.

**Billin está 100% subvencionado para autónomos y micropymes de 0 a 2 empleados.

Solicitando el Kit Digital para factura electrónica, gestionamos también el puesto de trabajo seguro (ordenador nuevo).

Recuerda que tienes solo hasta octubre de 2025 para solicitar tu ayuda, y que su concesión, está limitada por orden de llegada.

Plan de Recuperación, Transformación y Resiliencia, España Digital 2025, y Plan de Digitalización de Pymes 2021-2025 de los fondos Next Generation de la UE.

Declaración de la renta para autónomos paso a paso

Existen cuatro modelos de formularios de liquidación trimestral de IRPF para los autónomos y uno anual.

- El modelo 130 es para autónomos en régimen de estimación directa. Se tributa el 20% de los rendimientos (ingresos-gastos) de manera anticipada y se liquida trimestralmente. Después, se hace la liquidación anual para regularizar los importes y comprobar si toca pagar o sale a devolver.

- El modelo 131 es para autónomos en régimen objetivo o por módulos. En este caso, se paga una cuota fija según el módulo y es una declaración trimestral. El autónomo debe tributar por uno de estos dos modelos (objetivo o módulos), según su actividad.

- El modelo 111 es la liquidación del IRPF que retienes cuando recibes facturas de otros autónomos (profesionales) o tienes empleados y retienes IRPF en su nómina. La liquidación es trimestral.

- El modelo 115 es un modelo que se debe presenta cuando el lugar donde desarrollas tu actividad económica es alquilado. En este caso, tú eres quien retiene el IRPF que el arrendador aplica en la factura de alquiler y tienes que abonarlo a la Hacienda Pública. Su liquidación es trimestral.

- El modelo 100 (D-100) es la declaración anual de IRPF de autónomos. Con este modelo se regularizan todos los importes de IRPF retenidos en pagos a cuenta, los que te han aplicado y los que has retenido tú.

Cuando hablamos de la declaración de la renta para autónomos, nos referimos al momento de la regularización anual de los pagos a cuenta que hemos estado realizando durante el ejercicio 2024. El formulario que vamos a utilizar es el modelo 100 y tenemos que cumplimentar varias hojas con los siguientes datos:

- Datos identificativos del autónomo (contribuyente).

- Propiedades (individuales y comunes si hay cónyuge).

- Datos de las empresas y otros autónomos con los que ha trabajado, y retenciones aplicadas a trabajadores (si tiene).

- Destino elegido para el 0,7% de su IRPF.

- Datos de familiares y/o personas a cargo (hijos, padres…).

- Datos sobre capital inmobiliario y bienes inmuebles.

- Datos y resultados de su actividad económica.

- Gastos deducibles.

La declaración puede ser presencial, telefónica o telemática con el certificado digital.

Tramos de IRPF para el autónomo

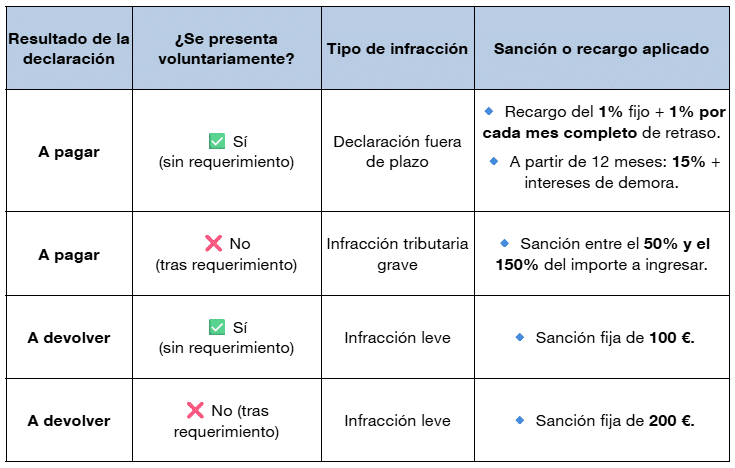

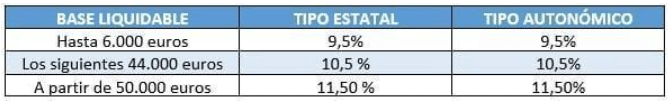

El IRPF es un impuesto progresivo por tramos, es decir, que el porcentaje que se aplica va subiendo en cada tramo de renta, con lo que las rentas más altas tienen un tipo de gravamen superior a las más bajas.

Los tipos aplicados se actualizan cada año, dando lugar a las famosas tablas para ajustarse a la situación económica y social del momento. Los tipos y tramos para este 2025 (estatal + autonómico) son:

A la hora de aplicar estos tramos, es muy importante recordar que no se utiliza el tipo del tramo máximo que se pueda aplicar sobre el total de la renta, sino que hace de la siguiente forma:

- Imaginemos que el importe de las rentas que se va tributar es de 30.000 euros, entonces aplicaremos el tipo de cada tramo (empezando por el más bajo) e iremos subiendo por la tabla hasta el total de la renta:

- Desde 0 hasta 12.450 tributan al 19%.

- Desde 12.451 hasta 20.200 lo hacen al 24%.

- Desde 20.201 hasta completar los 30.000 será al 30%.

Como ya sabemos, el tipo aplicado es el resultado de sumar el tipo estatal y el autonómico. Esto implica que debes de permanecer atento a las posibles variaciones que pudieran producirse en tu Comunidad Autónoma y hagan variar el tipo que te corresponda por tramo.

Por último, queremos señalar que existe el caso de personas calificadas como no residentes que obtengan rentas en España y que, por ello, deben de tributar IRPF. Esta situación se encuentra regulada en el artículo 93 y Disposición transitoria 17 de la Ley de IRPF y se la conoce como la “Ley Beckham” o Ley de impatriados.

En este artículo se establece que estas rentas se gravarán con un tipo fijo del 24% hasta 600.000 euros, y para rentas superiores será del 47%.

Este caso de IRPF se liquida con el modelo 151.

¿Dónde se incluyen los rendimientos del trabajo de los autónomos?

Los ingresos de los autónomos se tienen que declarar dentro del apartado de “rendimientos de actividades económicas”.

Como ya hemos dicho anteriormente, los autónomos pueden tributar de dos formas: por estimación directa o por módulos. Entonces, dependiendo de cuál tengas, así utilizarás un anexo u otro del modelo 100 y también te pedirán los datos de manera diferente.

- Por estimación directa: se utiliza el Anexo D1 y para calcular el rendimiento neto de la actividad se deben de rellenar las casillas correspondientes a ingresos y gastos, de forma desglosada, es decir, compras de mercaderías, seguridad social del autónomo, sueldos y salarios, servicios exteriores, servicios profesionales, reparaciones y conservaciones, amortizaciones, etc. También, los gastos deducibles.

Entonces, el rendimiento neto será la suma de la casilla 0224 (rendimiento neto) y la casilla 0186 (cuotas de la Seguridad Social o aportaciones a mutualidades alternativas).

- Por módulos: se utiliza el Anexo D2 y tendrás que incluir los parámetros que has usado en el cuarto trimestre, donde realizaste la regularización.

Aquí el rendimiento de la actividad será el importe de la casilla 1465 (rendimiento neto previo), salvo en el caso de las actividades agrícolas, ganaderas y forestales que será la casilla 1539 (Rendimiento neto minorado), Anexo D3.

Cuando se realiza una actividad agraria en estimación objetiva, es necesario seleccionar el tipo de fruto o producto que ha producido la finca agraria que explotas.

Entonces, Hacienda aplicará unos coeficientes publicados en el BOE para cada año, y para cada uno de los productos y así se calcula el rendimiento final. Pero, como no se pueden deducir gastos de forma individual por estar por módulos, el gasto que se podrá deducir será el de los jornales, seguros sociales, además de la amortización de plásticos y alambres, ciertos consumos y reducciones y ajustes específicos.

Novedades en la declaración de la renta de 2024 en los autónomos

En la campaña de la renta 2024 que hacemos ahora en 2025, hay novedades que deben de ser tenidas muy en cuenta a la hora de hacer la declaración de la renta del autónomo.

Además de mantener la obligación universal para todos los autónomos de presentar la declaración que se estableció en 2023, las novedades a nivel general que se han producido son las siguientes:

- Nuevas formas de pago: a partir de esta campaña es posible pagar mediante Bizum y tarjeta de crédito/débito, además de las formas tradicionales.

- Autoliquidación rectificativa: si necesitas realizar cualquier corrección en la Renta ya presentada, a partir de ahora tienes que hacerla a través de este nuevo sistema, que agiliza el proceso sin necesidad de esperar respuesta de Hacienda.

- Actualización del código CNAE: dado que se han cambiado los códigos de actividad, la Seguridad Social obliga a actualizar el CNAE antes del 30 de junio de 2025.

- Aportaciones a planes de pensiones: se mantiene la deducción máxima de 5.750 euros anuales por aportaciones a planes de pensiones: 1.500 euros para planes individuales y 4.250 euros adicionales para planes de pensiones de empleo simplificados.

También hay novedades en según se haga por estimación directa o por módulos.

Novedades en estimación directa

- Gastos de difícil justificación son el 5% del rendimiento neto, con un máximo de 2.000 euros.

- Mutualidades alternativas a la Seguridad Social: tiene el límite en 15.266,72 euros.

- Amortizaciones:

- Los vehículos eléctricos y puntos de recarga adquiridos en 2024 o 2025 pueden amortizarse libremente.

- También se puede hacer amortización libre de instalaciones de energías renovables.

- Venta de activos amortizados: si vendiste en 2024 un activo (ejemplo, un coche) que se benefició de amortización libre, parte de esa deducción debe declararse como ingreso en 2025, lo que puede afectar al resultado final.

- Deducciones sostenibles:

- 15% por compra de vehículos eléctricos.

- 15% por instalación de puntos de recarga.

- Deducciones por inversión en energías renovables.

- Ayudas por la DANA: están exentas de tributar las ayudas recibidas por daños, pérdida de ingresos o compensaciones por desalojo.

Novedades en estimación objetiva (módulos)

- Reducción general: es del 5% sobre el rendimiento neto.

- Reducciones específicas:

- 25% para autónomos afectados por la DANA.

- 20% para autónomos de La Palma y Lorca (Murcia).

- Límites de módulos: se prevé que se mantengan los mismos límites de facturación y compras para seguir en módulos.

- Renuncias excepcionales: los autónomos que renunciaron a módulos por la DANA pueden volver al régimen sin tener que esperar a los tres años obligatorios.

Deducciones fiscales para autónomos en la declaración de la renta

A la hora de hacer la declaración de la renta como autónomos, es tan importante detallar todos los ingresos, como conocer las deducciones que puedas aplicarte y hacerlo correctamente.

Para que un gasto sea deducible tiene que cumplir tres requisitos:

- Que esté vinculado a tu actividad económica y sea propio de ella.

- Que esté debidamente justificado mediante factura o documento legal aceptado por la normativa tributaria.

- Que esté registrado en la contabilidad y/o libros de registros que tienes que llevar de forma obligatoria por el hecho de desarrollar una actividad económica.

Los gastos deducibles pueden ser muy variados según sean laborales, de producción, financieros, etc. y también se incluyen otros que ayudan e incentiva tu actividad.

Esta es la relación de los gastos deducibles para la renta 2024:

- Por consumos de explotación: compras de mercaderías, materias primas y auxiliares, combustibles, elementos y conjuntos incorporables, envases, embalajes y material de oficina.

- Por pagos a trabajadores: sueldos y salarios, pagas extraordinarias, dietas y asignaciones para gastos de viajes, retribuciones en especie, premios e indemnizaciones.

- Otros gastos de personal: formación, indemnizaciones por despido, seguros de accidentes, obsequios, contribuciones a planes de pensiones o de previsión social empresarial.

- Cuota de autónomos.

- Gastos diarios de manutención durante la actividad.

- Maternidad.

- Arrendamientos y cánones, y arrendamiento financiero que no sea por terrenos, solares o activos no amortizables.

- Asistencia técnica, reparaciones, conservación y repuestos.

- Suministros domésticos: agua, luz, etc., de la parte proporcional destinada a tu actividad empresarial.

- Honorarios de profesiones como auditores, notarios, abogados, etc., relacionados con tu actividad.

- Servicios exteriores como transportes, publicidad, gastos de oficina (telefonía, agua, electricidad), investigación.

- Impuestos: IBI, IAE, y otros tributos, recargos no estatales y tasas.

- Gastos financieros: intereses de préstamos y créditos, gastos por descuento de efectos, recargos por aplazamientos, intereses de demora de pagos a Hacienda.

- IVA soportado no desgravable en la declaración de IVA.

- Trabajos realizados a empresas del extranjero.

- Compra de vehículos eléctricos e instalaciones de recarga.

- Donativos a ONG y entidades religiosas.

- Obras de rehabilitación de vivienda.

- Adquisición de libros, suscripción a revistas profesionales y adquisición de instrumentos no amortizables con relación directa con tu actividad.

- Gastos de asistencia a cursos, conferencias, congresos, etc., relacionados con la actividad.

- Cuotas a corporaciones, cámaras y asociaciones empresariales legalmente constituidas.

Desde la campaña de la renta 2023, se puede aplicar una deducción del 20% del rendimiento neto durante dos años consecutivos para los autónomos en régimen de estimación directa, el primero y el segundo de su alta.

Por otro lado, existen gastos que son no deducibles que aunque puedan parecer obvios, si es conveniente recordarlos para evitar confusiones como:

- Multas y sanciones, y los recargos de presentar las declaraciones fuera de plazo.

- Donativos y liberalidades.

- Las pérdidas del juego.

- Los gastos que hayas tenido con personas o entidades residentes en paraísos fiscales.

- El IVA soportado ya deducido en la declaración trimestral de IVA.

Deducciones fiscales por comunidades autónomas

Dado que las comunidades autónomas tienen competencias propias en cuanto a fiscalidad, a la hora de hacer la declaración de la renta, es muy conveniente conocer las particularidades que tenga la comunidad en donde tengas que tributar.

A este respecto, es importante señalar que en 2023 se aprobó un Régimen fiscal especial para las Islas Baleares que estará vigente hasta el 2028.

Otra de las razones de estar al tanto de las novedades fiscales de tu comunidad autónoma es que, además de las deducciones por circunstancias personales y familiares y las relativas a la vivienda habitual que varían de una comunidad a otra, también pueden haber otras deducciones que te afecten directamente como autónomo, por ejemplo los gastos en defensa jurídica de la relación laboral de Aragón o la deducción para la formación en trabajos especialmente cualificados de Asturias o el arrendamiento de vivienda por traslado temporal por motivos laborales de la Islas Baleares.

Para conocer al detalle las que te corresponden, puedes consultar el Manual práctico de Renta 2024 que ha publicado la Agencia Tributaria.

Consejos para autónomos que hacen por primera vez la declaración de la renta

Si el 2024 fue tu primer año de ejercicio como autónomo, seguramente tendrás en la cabeza mil y una preguntas sobre la declaración de la renta 2024, como si será muy diferente respecto a tus otras declaraciones anteriores, si las has tenido. Pero no te preocupes, porque siguiendo nuestros consejos será todo menos abrumador:

- Consulta el Calendario Fiscal para 2025 de la AEAT y apúntate en un calendario bien visible las fechas fiscales de la campaña, siendo la más importante la de finalización, el 1 de julio de 2025, para que no se te pase.

- Recopila toda la información fiscal que tienes de tu ejercicio sobre todos los ingresos que has recibido y los gastos que has tenido como autónomo, así como las liquidaciones trimestrales de IRPF que ya has presentado.

- Infórmate sobre las particularidades de tu comunidad autónoma para aplicarlas correctamente.

- Pide el borrador de tu declaración de la renta como autónomo a través de la página de la AEAT, con certificado digital o DNI electrónico.

- Comprueba que todos tus datos son correctos y que la información se corresponde con lo que ya has presentado en las declaraciones trimestrales.

- Incluye la información relevante que no esté y de la que tengas documentación que sea válida frente a Hacienda.

Y nuestro principal consejo es que, dado que la normativa fiscal varía cada año y es muy difícil que tu estés al tanto de todas la novedades y modificaciones que se produzcan, acude un profesional de confianza especializado que pueda asesorarte y darte los mejores consejos para presentar correctamente la declaración y evitar así posibles retrasos y sanciones.

Si eres autónomo y necesitas ayuda con la gestión y control de tus finanzas, te invitamos a probar Billin, el programa de facturación para autónomos que te ahorra tiempo para que puedas dedicárselo a tu negocio.

Preguntas frecuentes

Ahora vamos a responder a dos de las preguntas más comunes sobre la declaración de la renta de autónomos.

¿Qué se declara en la casilla 233 de la declaración de la renta para autónomos?

La casilla 233 se utiliza para aplicar una reducción por el ejercicio de determinadas actividades económicas que tienen rendimientos netos bajos.

Esta reducción es para beneficiar a los autónomos que tienen unos rendimientos netos (de todas sus actividades económicas) que no superan una determinada cantidad. Para la renta 2024, tiene que ser menor de 12.000 euros anuales.

Según el art. 32.2.3º Ley del IRPF, las reducciones son las siguientes:

a) 1.620 euros anuales cuando los rendimientos son iguales o inferiores a 8.000 euros anuales.

b) Cuando la suma de las citadas rentas esté comprendida entre 8.000,01 y 12.000 euros anuales, la reducción será de 1.620 euros menos el resultado de multiplicar por 0,405 la diferencia entre los rendimientos y 8.000 euros anuales.

En cualquier caso, la reducción no podrá exceder de 3.700 euros.

¿En qué casilla de la renta se declaran los gastos de difícil justificación para los autónomos?

Los gastos de difícil justificación se declaran en la casilla 0222 en el régimen de estimación directa simplificada.

Ya sabemos que se puede deducir un 5% del rendimiento neto bajo este concepto, teniendo un límite de 2.000 euros.

Pero lo mejor de todo es que se calcula automáticamente en la declaración, por lo que no tienes que introducir el dato de manera manual: el sistema calcula los rendimientos netos según los datos que le has estado proporcionando y entonces aplica el 5%.

Otros artículos de interés sobre fiscalidad

26 comentarios

4,13 de 5 (15 votos)

4,13 de 5 (15 votos)

Buenos días

Mi consulta es si tenéis un servicio para ayudar a hacer declaraciones de la renta de autónomos, gracias un saludo

Hola, te dejo un enlace sobre como hacer la declaración de la renta, te aclarará muchas dudas, https://www.billin.net/blog/como-hacer-declaracion-renta-autonomo/. Espero haber aclarado tu duda.

Hola, buenas tardes!!

En referencia a la presentación de la declaración trimestral del IRPF. Soy trabajador por cuenta ajena con rentas superiores a 22mil€, y adicionalmente facturo algunas colaboraciones como profesor. ¿Cual es el criterio para saber si debo presentar la declaración trimestral del IRPF? ¿Rentas por cuenta propia de mas de 1000€ anuales?

Según tengo entendido si la actividad por cuenta propia es actividad profesional y no empresarial no es necesario presentar la declaración trimestral del IRPF, bastaría con la declaración de IRPF anual, ¿ es correcto?

Muchas gracias por vuestra ayuda!!

Hola Manuel, si estás dado de alta por cuenta propia en una actividad profesional y el 70% de la facturación soporta retención, no tendrás que presentar el Modelo 130, bastaría con incluir los rendimientos de actividad en tu declaración de la renta anual.

Espero haber aclarado tus dudas.

Genial, muchas gracias Pedro!!

Las ayudas autonómicas para paliar la crisis de la covid, hay que declararlas en el modelo 130 o en el 100 de la rent

Hola Elsa, la prestación por cese de actividad de los autónomos, se declaran en el Modelo 100 como rendimientos del trabajo. Te dejo un enlace donde encontrarás una mayor información, https://www.billin.net/blog/modelo-100/. Espero haber aclarado tus dudas.

Hola, buenos días!

Tengo una pregunta sobre los trimestrales!

Trabajo por cuenta ajena y cobro mas de 22000 euros al año,y también estoy dado de alta como autónomo pero no facturo nada,solo estoy pagando la cuota!

Queria saber si tengo que hacer trimestrales o solamente hago la declaración modelo 100 !

Muchas gracias antemano…

Hola Hristo, si estás dado de alta en Hacienda y en Seguridad Social, aunque no generes ingresos, debes presentar los modelo tributarios correspondientes a tu actividad, te dejo un enlace donde encontrarás información sobre este tema, https://www.billin.net/modelos-tributarios/. Espero haber aclarado tus dudas.

Buenas tardes,

¿Hay que pagar más en la declaración de la renta si eres trabajador por cuenta ajena y también autónomo? ¿Hay alguna forma de calcularlo?

Pagando la cantidad de IPRF de cada empresa que corresponde, ¿es posible que en la declaración de la renta haya que pagar más por tener dos tipos de trabajo?

Gracias,

Un saludo

Hola Raquel, el cálculo a pagar de la declaración de la renta, se hará en función de todas los tipos de rentas que hayas obtenido, aplicando las reducciones y bonificaciones que te correspondan por tu situación personal o familiar. Te dejo un enlace con las nuevas bases imponibles para que puedas aproximar el porcentaje de IRPF que te correspodería, https://www.billin.net/blog/nuevas-tablas-irpf/. Espero haber aclarado tus dudas.

Buenos días, soy autónoma y tengo una pequeña productora audiovisual. He recibido 1000 € de premio en un festival de cine por un documental. Mi pregunta es si dicho premio debo declararlo, ¿cuando? ¿en el mod. 130 (ingreso de la actividad)?, ¿en el mod. 100 de IRPF? o si por el contrario está exento de declaración como los premios de lotería.

Gracias

Hola María para que este premio esté exento en IRPF, hay que demostrar que la convocatoria cumple los siguientes requisitos: que tenga carácter nacional, no establezca limitaciones y que su anuncio sea público en el BOE o en la Comunidad Autónoma. No obstante te dejo un enlace con más información, https://www.billin.net/blog/ganancia-patrimonial-impuestos/. Espero haber aclarado tus dudas.

Si, sobre que no esta exento ya me he aclarado, ya que no cumple los requisitos de exención. Ahora mi pregunta es, cuando debo declararlo, en el modelo 130 del trimestre correspondiente o en el modelo 100 cuando haga la declaración de renta?

Muchas gracias

También quiero preguntar, respecto al modelo 130, en los gastos fiscalmente deducibles, a que se refiere el punto » IVA soportado cuando no sea desgravable a través de la declaración de IVA.»

Que gastos son los que se encuadran en este punto?

Buenas! Trabajo por cuenta ajena y también estoy dada de alta pero en 2020 solo facture para una empresa durante dos meses. No he realizado declaraciones trimestrales, vale con la declaración anual?

Hola María, si estás dada de alta en Hacienda y tienes obligaciones fiscales de forma trimestral, debes presentarlos de forma obligatoria, ya que, podrían conllevar un expediente sancionador la no presentación de impuestos. Te dejo un enlace donde encontrarás una mayor información sobre este tema, https://www.billin.net/blog/infracciones-tributarias-mas-frecuentes-y-sanciones-que-impone-hacienda/. Espero haber aclarado tus dudas.

Hola, estoy haciendo la declaración y lo tengo casi todo bien pero me falla la parte de los pagos fraccionados por actividades económicas.

A parte de mi curro tengo otro por el cual estoy dado de alta en el IAE y trimestralmente presento el modelo 130 y pago mis impuestos (no pago iva al ser empresa extrajera no UE). Los pagos a hacienda me salen reflejados pero a la hora de aceptar la declaración me salta un aviso que debo rellenar la info de mi actividad pero en otros años no tuve que poner importes, solo actividad que realizo. Este año si no rellenos importes no me deja continuar. alguien sabe como debo proceder?

Gracias

Hola José, si realizas pagos fraccionados por el desarrollo de una actividad económica por cuenta propia, debes incluir el rendimiento de la actividad, el cual se calculará con los ingresos y gastos (en el caso de estimación directa) o aplicando los índices correctores (en el caso de estimación objetiva). Te dejo un enlace donde encontrarás una mayor información sobre la Declaración de la Renta. https://www.billin.net/blog/como-hacer-declaracion-renta-autonomo/. Espero haber aclarado tus dudas.

Hola, soy autónomo y el año pasado recibí una ayuda de la CAM destinada a subvencionar la compra de inmovilizado.

Al ser un importe destinado a mi actividad económica, la incluí como ingreso al 100% en mi última declaración trimestral de IRPF.

Sin embargo, veo ahora que no he debido hacerlo así, sino que es una subvención que se va «amortizando». Como mi inversión inicial está amortizada al 30% anual, entiendo que debería «amortizar» este ingreso al mismo porcentaje.

Debería enviar un escrito detallando esto? En realidad, me sale a devolver de todas maneras, así que lo único que me importa es que Hacienda no vea un problema al ver un desfase entre el total que aparece en mi última declaración trimestral y la declaración de renta anual. Hay manera de evitar esto?

Si podéis sugerir algo, os lo agradezco.

Un saludo

Hola Miguel, mi recomendación es que presentes el modelo trimestral de IRPF complementario, rectificando los datos erróneos. Te dejo un enlace donde encontrarás una mayor información sobre este procedimiento, https://www.billin.net/blog/declaracion-complementaria-irpf/. Espero haber aclarado tus dudas.

Buenas tardes!

Mi consulta es en que casilla del modelo de la renta hay que poner la primera ayuda para los autónomos? disminución del 75% de facturación (la que fue desde Marzo a Junio aproximadamente).

Muchas gracias.

Sofía

Hola Sofia, las ayudas por el cese extraordinario de la actividad de autónomos se tributan como rendimientos del trabajo y siempre que sean superiores a 2.000 euros. Te dejo un enlace donde encontrarás una mayor información sobre la declaración de la renta de un autónomo, https://www.billin.net/blog/como-hacer-declaracion-renta-autonomo/. Espero haber aclarado tus dudas.

Hola,

el año pasado vendí un bien afecto a mi actividad económica como autónomo (un monitor).

Sé que debo calcular la ganancia patrimonial e incluirla en la declaración de la renta, pero no me queda claro dónde.

Pienso que es en “Ganancias y pérdidas patrimoniales derivadas de transmisiones de otros elementos patrimoniales”, y tengo que incluir fecha, valor amortizado, valor de venta, etc. Es así?

Gracias, un saludo

ESTOI CERRADO EN EL TERCER TRIMESTRE SIN ACTIVIDAD, POR BAJA DE ENFERMEDAD, TENGO QUE HACER LA DECLARACION DEL MODULO Y QUE TENGO QUE DECLARAR SI NO TENGO INGRESOS,O SE INTERURPE ESTE COMCEPTO HASTA VOLVER A REANUDAR LA ACTIVIDAD.

Hola Miguel, el hecho de estar de baja laboral, no te exime de presentar los impuestos trimestrales en hacienda, a no ser que hayas emitido la baja censal. Te dejo un enlace donde encontrarás toda la información referente a las obligaciones tributarias del autónomo, https://www.billin.net/blog/impuestos-presenta-autonomo/. Espero haber aclarado tus dudas.