¿Qué significa IVA deducible? Te lo contamos en detalle

A la hora de realizar nuestra liquidación de impuestos, habrá que tener calculado el saldo de ambas cuentas de IVA deducible, de manera, que no cometamos ningún error que pueda conllevar a que Hacienda nos realice una reclamación.

Recordemos, que cualquier empresario o profesional, repercutirá y soportará IVA en sus operaciones comerciales diarias, veremos dentro del IVA soportado, el que es deducible o no deducible, además, conoceremos si el IVA de las importaciones es o no deducible.

Analizaremos todas las opciones posibles, con ejemplos prácticos, además de aprender a llevar la contabilidad, su regularización y entender que significa IVA deducible.

Por último, mostraremos los aspectos fiscales que tendrá este IVA no deducible para los autónomos y pymes.

En este artículo encontrarás

- 1 ¿Qué es el IVA deducible?

- 2 ¿Qué es el IVA no deducible?

- 3 Definición del IVA soportado deducible

- 4 Definición del IVA soportado no deducible

- 5 Definición del IVA devengado deducible

- 6 Gastos deducibles en el IVA

- 7 IVA no deducible en contabilidad

- 8 IVA deducible en el modelo 303

- 9 Ejemplos de IVA no deducible

- 10 IVA importación deducible

- 11 ¿Qué hace el autónomo con el IVA no deducible?

- 12 ¿Qué hace la pyme con el IVA no deducible?

¿Qué es el IVA deducible?

Podemos definir el IVA deducible, como la cuota de IVA que un autónomo o pyme puede recuperar, debido a, la adquisición de bienes y servicios relacionados directamente con su actividad económica.

➨ Aquí tienes nuestra calculadora de IVA para lo que necesites: Calcular IVA

Ya de por sí todos los consumidores cuando adquirimos bienes o servicios, tenemos que pagar el IVA correspondiente, pues bien, si además eres profesional o empresario y son bienes que están directamente relacionados con la actividad de tu empresa, podrás recuperarlo mediante el modelo 303 de liquidación de IVA.

No obstante, todo el IVA soportado, no tendrá que ser un IVA deducible, ya que, para que lo sea deberá cumplir una serie de requisitos fundamental establecidos en la Ley vigente.

Los principales requisitos para que un IVA sea deducible vienen expuestos en la Ley del IVA, en su artículo 95 (uno), donde se aclara que no podrá ser un IVA deducible cuando se genere por la adquisición o importación de bienes y servicios, que sean ajenos a la actividad de la empresa, es decir, para que una cuota de IVA sea deducible, tendrá que estar sujeto directamente a la actividad empresarial del negocio.

Además de esto, en la misma Ley en su artículo 96, Uno, 1º-5º, especifica de forma detallada que bienes o servicios no podrán deducir su IVA soportado:

- Joyas, alhajas, piedras preciosas, perlas naturales o cultivadas, y objetos elaborados total o parcialmente con oro o platino

- Alimentos, bebidas y tabaco

- Espectáculos de ocio y servicios recreativos

- Los destinados a la atención de clientes, asalariados o a terceras personas

¿Qué es el IVA no deducible?

Para que un IVA sea no deducible bastaría con no cumplir todos los requisitos formales que requieren un IVA deducible, e incluso, algún IVA, aunque forme parte de la actividad empresarial, no pueda deducirse por la falta de algún requisito.

Las principales causas se pueden dar por:

- Falta del justificante

- Por presentar este justificante fuera de plazo o faltarle algún dato obligatorio

- La factura no estuviese validada

- Errores en la contabilidad

Esto puede generar que muchos gastos que sí que son deducibles, pasaran a ser gastos no deducibles, lo cual, supondría un perjuicio negativo para la empresa, debido a que no ahorraría ese porcentaje de IVA que sí ha pagado en dicha compra, pudiendo ser el gasto de la empresa desde un 4% hasta un 21%, según el aplicado.

Como hemos comentado en el apartado anterior, hay muchos gastos que por su clasificación, se consideran como norma general, no deducibles, por ejemplo, las joyas, piedras preciosas, alimentación, tabaco, etc.

Por suerte, con el proceso de rectificación, podríamos corregir esas facturas para volver a convertirlas en gastos deducibles, ya que, habían sido no deducibles por cuestiones formales.

Con la factura rectificativa, sustituirás la factura original, completándola según los datos que hubiese equivocados, de manera que nos permite poder incluir todos los datos obligatorios que nos faltasen, hasta obtener una factura completa.

Te recomendamos que uses una plataforma de facturación, de manera que no cometas errores de forma, con Billin encontrarás un programa de facturación, donde te ofrece una serie de plantillas adaptables a tu negocio, e incluso, podrás añadir tu logo.

Te ofrecerá un paquete de servicios para que no te veas en la situación de perder un gasto fiscalmente deducible, ¡sólo tendrás que encargarte de incluir los datos de tu cliente y el importe de tu factura!

Crea presupuestos, facturas y tickets fácil y sin errores.

Consigue el programa de facturación Billin gratis con el Kit Digital.

Nosotros te ayudamos a solicitar la ayuda sin coste.

Al registrarme acepto los términos y condiciones y la Política de Privacidad.

*Billin es una solución de factura electrónica 100% subvencionada para autónomos y empresas de 0 a 49 empleados con el Kit Digital.

Plan de Recuperación, Transformación y Resiliencia, España Digital 2025, y Plan de Digitalización de Pymes 2021-2025 de los fondos Next Generation de la UE.

Definición del IVA soportado deducible

Lo primero que debemos tener claro, es que todo el IVA soportado no será deducible, es decir, no todo el IVA que una empresa paga, podrá deducirlo en su liquidación de IVA.

Por ello, tenemos que saber diferenciar cuando un IVA soportado será deducible o no, os mostramos todo lo necesario para que lo sea:

- Para que un gasto sea deducible debe estar directamente relacionado con la actividad empresarial de un negocio.

- Debe estar perfectamente justificado mediante una factura, bien sea ordinaria o simplificada.

- Se debe reflejar en el libro registro de IVA soportado en contabilidad.

La falta de uno de los anteriores requisitos dará la no deducibilidad del IVA soportado, por ejemplo, si un fotógrafo compra una cámara de fotos, un software de edición, unos accesorios de la cámara, un objetivo, etc., podría solicitar la devolución del IVA soportado que hubiese pagado en estas compras.

Pero si es el caso, de este mismo fotógrafo, que compra un vehículo para desplazarse a realizar los reportajes fotográficos que le encarguen, la Administración, sólo le permitirá deducir el 50% del IVA soportado, tanto de la compra, como de todos los gastos inherentes al elemento de transporte.

Aparte de las compras directas de mercancía que efectuamos habitualmente para nuestro negocio, también, el empresario tendrá una serie de gastos de explotación, que serán necesarios para desarrollar su actividad, como, por ejemplo, el alquiler del local, los suministros, el material de oficina, etc., pues bien, todos estos gastos serán deducibles al 100%, como norma general.

Definición del IVA soportado no deducible

A diferencia del anterior IVA soportado deducible, el IVA soportado no deducible será aquel que no se justifica como actividad del profesional o del empresario, y, por tanto, no conllevará a ninguna devolución.

Si pensamos en el ejemplo anterior, y el fotógrafo adquiere una cama, Hacienda eliminará esa factura como IVA soportado, ya que, esa compra no estaría relacionada con la actividad del autónomo.

A la hora de presentar la liquidación de IVA, Hacienda sólo tendrá en cuenta el IVA repercutido y el IVA soportado deducible.

Conocer las diferencias entre el IVA soportado deducible y no deducible, te evitará muchos problemas con el fisco, ya que, esto se considera un fraude y podría acarrearte sanciones e inspecciones.

Por tanto, todos aquellos bienes o servicios que adquiramos de forma privada para el disfrute familiar, no podrán solicitar la devolución de ese IVA soportado.

Una de las cuestiones más planteadas sería la compra de un vehículo por parte de un autónomo, pues bien, a excepción de unos epígrafes concretos que permite la Administración deducir el 100% del IVA soportado, tanto de su compra como de su mantenimiento, como norma general, sólo se podrá deducir el 50% del IVA soportado para el resto de los casos.

Para probar ante Hacienda que tu vehículo es, cien por cien, afecto a tu actividad, tendrás que facilitar alguna prueba fehaciente y admitida a derecho, como, por ejemplo, la demostración de poseer un segundo vehículo personal, los desplazamientos y el kilometraje realizado, agenda de visitas, rotulación del vehículo, etc.

Para que esa afectación sea del 100% será cuando:

- Sean vehículos mixtos utilizados para el transporte de mercancías, con un máximo de nueve plazas incluido el conductor, y que se puedan sustituir las zonas de cargas por asientos de personas.

- Los usados para transporte de viajeros

- Los usados para enseñar a conductores nóveles

- Los que usan los fabricantes para pruebas y ensayos

- Los usados para desplazamientos de representantes y agentes comerciales

- Los que se usan como servicio de vigilancia

Definición del IVA devengado deducible

El IVA devengado o repercutido, es aquel que el profesional o empresario cobra al cliente, para posteriormente, ingresarlo en Hacienda mediante la liquidación trimestral.

Por tanto, el devengado nunca podrá ser deducible, ya que, no lo pagamos nosotros, sino que, lo cobramos en nuestras ventas, bien sea a otras empresas o al consumidor final.

Si se diera el caso de que vendes algún bien extraordinario, es decir, que no se relaciona directamente con tu actividad, por ejemplo, un vehículo, y se la vendes a otro empresario, el cual, te solicita la sujeción al IVA, pues bien, ese IVA que cobres, deberás ingresarlo en la Administración al cien por cien, mientras que, el comprador del vehículo sólo podrá deducir el 50% del IVA soportado de la compra.

Gastos deducibles en el IVA

Un gasto deducible se define como aquel gasto inherente a la actividad económica de una empresa, además de ser deducido fiscalmente.

A la hora de deducir estos gastos, Hacienda tiene diferencias con respecto al impuesto que se aplique, que serán el IVA (Impuesto de valor añadido), el IRPF (Impuesto de la Renta de las Personas Físicas) o IS (Impuesto de Sociedades).

Si nos centramos en el IVA, Hacienda lo define en el artículo 95 (uno) de la Ley de IVA, donde nos dirá que no se podrá deducir el IVA soportado cuando los bienes y servicios no estén relacionados directa o indirectamente con la actividad de la empresa.

Hay tres requisitos fundamentales para que Hacienda considere el IVA de un gasto deducible:

- Que esté vinculado a la actividad.

- Que esté justificado documentalmente

- Se encuentre registrado de forma contable

Para entender el IVA es necesario conocer la diferencia entre el IVA repercutido y el IVA soportado o deducible, os dejamos un enlace para más información.

El IVA repercutido es el que le cobraremos a nuestros clientes por una prestación de servicio o la venta de un producto, mientras que el IVA soportado, es el que pagamos todos los autónomos o profesionales por la adquisición de servicios o productos, pasando a ser los clientes nosotros.

No por ello, todo el IVA soportado que pagamos será deducible, más adelante veremos que IVA se considera deducible y cuál no.

IVA no deducible en contabilidad

Si analizamos las implicaciones fiscales que conlleva adquirir un vehículo por parte de la empresa, a nivel de Impuesto de Sociedades, se admite que todos los gastos que genere dicho elemento de transporte podrán ser deducidos en Sociedades.

Es decir, gastos como combustible, mantenimiento, matriculación, reparaciones, serán deducibles, ya que, están perfectamente justificados, por un lado, el uso privado que tributará como rendimientos en especie para el trabajador, y el uso empresarial.

Pero bien, si el uso del bien no va a ser exclusivo para uso de la empresa, sólo podrá deducir una parte de ese IVA soportado, para calcular ese porcentaje, se debería calcular por las horas que se utiliza en cada uno de los usos, pero no es así, nos tenemos que quedar con el porcentaje que aplica Hacienda, en este caso, es el 50%, por tanto, si compramos un vehículo para nuestra empresa, sólo podremos deducir un 50% del IVA soportado, aunque lo usemos más durante el uso empresarial.

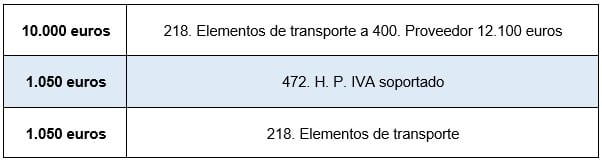

Ahora la duda sería, cómo se contabiliza ese IVA soportado no deducible, pues bien, la norma dice “ese IVA soportado no deducible, formará parte del precio de adquisición de los activos corrientes y no corrientes, así como cualquier operación gravada por este impuesto”, es decir, veámoslo con un ejemplo:

La empresa Y, compra un turismo por un valor de 10.000 euros, más IVA, se toma la determinación de deducir el 50% del IVA del vehículo, ya que, tenemos imposibilidad de demostrar lo contrario.

¿Cómo se contabilizaría esta operación de IVA soportado no deducible?

Ahora la siguiente cuestión planteada, sería: ¿es todo el saldo de la cuenta 218?. ¿Elementos de Transporte, amortizable?, ¿será amortizable solo el 50% de la cuenta 218. ¿Elementos de Transporte?

Según una consulta vinculante realizada a la Agencia Tributaria, nos facilita la siguiente respuesta de manera muy resumida: todo el saldo de la cuenta del inmovilizado que esté formada por IVA soportado no deducido, será amortizable completamente, independientemente del uso que se le esté dando al bien.

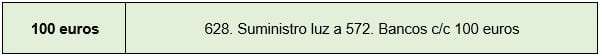

Otra cuestión a destacar, sería el caso de que te encuentres tributando en una actividad exenta de IVA, como, por ejemplo, la medicina, pues bien, no podrías deducir el IVA soportado, y, por tanto, sería un mayor gasto.

Por ejemplo, imagina que un médico, que tributa por una actividad exenta de IVA, paga la factura de luz de su clínica por un valor de 100 euros, ¿cómo lo contabilizarías?

Otro caso importante, es como imputamos ese IVA no deducible cuando aplicamos la regla de la prorrata, aquí dentro del IVA deducible, habrá que aplicar el porcentaje que podemos deducir sobre el IVA soportado deducible de todos los gastos y compras que afectan a ambas actividades.

Veamos un ejemplo, si un informático está dado de alta en Hacienda con dos actividades diferenciadas, una de ellas es minorista, ya que, vende elementos informáticos independientes, y, la otra actividad es la reparación de máquinas informáticas, pues bien, este autónomo desarrolla las dos actividades en el mismo local, por un lado, tiene una tienda, y en la parte de atrás, un taller, dentro del IVA soportado, ¿cuál es la cantidad de IVA que podrá deducir?

Este empresario, deberá contabilizar las facturas de compras de cada actividad, de forma diferenciada, es decir, la tienda será un minorista y estará en el régimen de recargo de equivalencia y, por otro lado, el taller está en régimen general, de ahí, que todas las facturas de compras realizadas por el taller formarán parte del IVA soportado, mientras que las del minorista no pueden aparecer en el IVA soportado.

La fórmula para calcular el porcentaje de IVA soportado que podrás deducir, hace referencia a los gastos comunes que tengan las dos actividades, como, por ejemplo, los gastos del local, alquiler, suministros, internet, impuestos, etc.

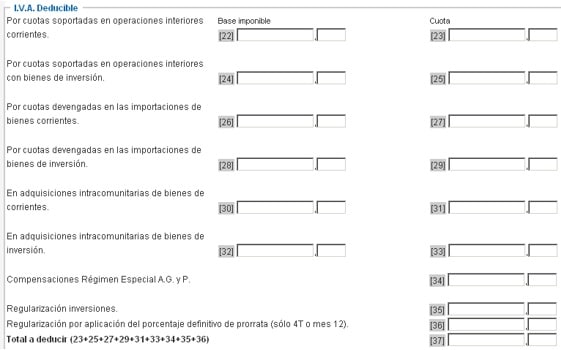

IVA deducible en el modelo 303

El Modelo 303 es el modelo tributario que se usa para la declaración de IVA mensual o trimestral, en el cual, habrá que incluir tanto el IVA devengado como el deducible.

La parte que corresponde a este IVA deducible es:

Si comenzamos por la columna denominada Base imponible, desde la casilla (22) a (32), se indicarán esas bases según los distintos criterios:

- Las compras habituales para las operaciones empresariales de la empresa.

- Las compras en bienes de inversión, como, por ejemplo, un local, un vehículo, un equipo informático, etc.

- Las importaciones de compras corrientes.

- Las adquisiciones intracomunitarias de compras corrientes.

- Las adquisiciones intracomunitarias de bienes de inversión.

Si observamos la columna denominada cuota, desde la casilla (23) a (33), incluiremos la cuota de IVA que hayamos soportado durante el periodo, sobre dichas bases imponibles.

De la casilla (34) a (36), se incluirán las compensaciones que correspondan y la regularización tanto de las inversiones como el porcentaje de aplicación de la prorrata, sólo será en el cuarto trimestre.

Te dejamos un enlace para que aprendas a rellenar el Modelo 303, tanto la parte del IVA soportado como del repercutido.

Ejemplos de IVA no deducible

Hacienda en su artículo 96 de la Ley del IVA, enumera los elementos qué como norma general, estarán excluidos de la deducibilidad, entre ellos, los elementos de lujo, ocio y representación.

Evidentemente, habrá excepciones en este tipo de elementos, ya que, su principal requisito es que sean afectos a la actividad empresarial.

Por ejemplo, imagina que compras un aperitivo que regalas de forma habitual con tu producto a tus clientes, pues bien, aquí si podrías deducir el IVA soportado.

Otro ejemplo, sería una agencia de viajes que contrata servicios de alojamiento, evidentemente, también podrá deducir su IVA correspondiente.

Igual ocurriría con un dentista que ofrezcas servicios dentales de oro o una empresa dedicada a la investigación de metales preciosos.

Lo que sí podemos aconsejaros es qué ante una revisión de IVA, habrá que demostrar la correlación entre los ingresos y los gastos, es decir, que se han necesitado en la actividad, además, que no han sido destinados al consumo final del empresario.

IVA importación deducible

El IVA deducible de una importación se liquidará ante la Agencia Tributaria, una vez se haya presentado la liquidación aduanera (DUA).

Una vez presentado el DUA ante la Administración aduanera, comunicará al importador la cuota del IVA devengado, notificándolo con un modelo 031, para que efectúe el pago en un plazo de 10 días.

La deducción de esta cuota de importación se podrá deducir independientemente al cuando se efectúe el pago, y se incluirá en el modelo 303 que corresponda.

A diferencia, en las exportaciones de servicios, cuando el destinatario sea una empresa, el servicio se localizará en la sede del destinatario, por lo que, no habrá que repercutir el IVA.

Se entiende por importación a la entrada desde la UE de los siguientes bienes:

- Bienes procedentes de territorios terceros

- Bienes procedentes de territorios considerados terceros a efectos de IVA, bien porque no están incluidos en la Unión Aduanera o en el Sistema común del IVA.

Estos bienes deberán pasar por aduana y presentar la siguiente documentación:

- Factura del proveedor

- Factura del agente de aduanas

- DUA (documento único administrativo)

En el modelo 303 se podrán incluir las bases y cuotas deducibles por los servicios de los agentes aduaneros de las operaciones corrientes interiores.

En el modelo 340 se incluirán las facturas del agente de aduanas y el DUA como factura del proveedor.

En el modelo 390 se informará del total de bases imponibles y cuotas de IVA de importación de bienes corrientes, desglosando los tres tipos de IVA.

¿Qué hace el autónomo con el IVA no deducible?

En el caso de un autónomo, cuando se encuentre un IVA soportado deducible, no podrá deducirlo en IRPF, al igual que otro tipo de gastos, como, por ejemplo, las multas y sanciones, donativos, pérdidas del juego y gastos en paraísos fiscales.

¿Qué ocurre si el IVA es no deducible?

Cuando el bien que se adquiere contempla un uso privado y otro empresarial, Hacienda establece unos límites para la deducción del IVA que corresponda a esa adquisición.

Es decir, el IVA resultante que se considere no deducible, pasará a formar parte de un mayor valor del precio de adquisición, por tanto, será un gasto imputable a la empresa.

Si un autónomo compra un vehículo, del cual, sólo deduce el 50% del IVA soportado, el otro 50% pasará a ser un mayor valor del precio del bien, y, por tanto, el empresario podrá amortizar dicho bien por el saldo de la cuenta contable, sin tener que restar ese IVA soportado no deducible.

En el caso de la Regla de prorrata, donde un autónomo tributa dos actividades diferenciadas con régimen de IVA diferente (una en régimen general y otra en recargo de equivalencia), de los gastos comunes que compartan las dos actividades, habrá que calcular el porcentaje que no es deducible, para ello, se calcula una fórmula:

(Ventas sujetas a IVA / Ventas totales) x 100

El resultado será un porcentaje que habrá que aplicar sobre el IVA soportado deducible.

Por tanto, este IVA soportado no deducible, se podrá contemplar en el IRPF, como una mayor gasto o mayor valor del bien que hemos adquirido.

¿Qué hace la pyme con el IVA no deducible?

En el caso de empresas mercantiles, el impuesto que presentarán a Hacienda para declarar sus beneficios anuales, será el Impuesto de Sociedades, en cuyo caso, la Ley no estipula una serie de bienes que no darán lugar a la deducción, a diferencia del IVA, los considerará gastos no deducibles fiscalmente, que son:

- Retribuciones de los fondos propios de la sociedad

- Gastos derivados del Impuesto de sociedades

- Las multas y sanciones

- Las pérdidas del juego

- Los donativos y liberalidades

En la Ley de Impuesto de sociedades, además de tener que cumplir los requisitos exigidos por IVA, matiza, que no se incluirán los gastos por relaciones públicas con clientes y proveedores, ni los que con arreglo a los usos se efectúen con respecto al personal, ni los realizados para promover la venta de bienes y servicios, ni los correlacionados con los ingresos.

Para los gastos correspondientes a dietas, desplazamientos y alojamiento, al igual que para la Ley del IVA, serán deducibles fiscalmente para el Impuesto de Sociedades y el IRPF, siempre que se demuestre su afección a la actividad de la empresa.

Si el vehículo fuera una furgoneta o un vehículo para uso no personal, podría deducir el cien por cien del IVA soportado, al igual, que en Impuesto de Sociedades que lo admitirá como gasto deducible fiscalmente, siempre que se pueda justificar con facturas o partes de trabajo, ya que, los tiques no serán deducibles.

Las multas y sanciones penales y administrativas no serán deducibles en el caso del Impuesto de Sociedades, y con respecto, la Ley de IVA tampoco lo serán porque no tienen IVA.

Esperamos que ahora tengas más claro lo que es el IVA deducible y no deducible en tu negocio. Aún así, si tienes dudas te las resolvemos en comentarios.

Otros artículos de interés sobre fiscalidad