¿Cómo se incluyen los rendimientos en la declaración de la Renta?

Si eres autónomo, y aún no has presentado la Renta, te mostramos como debes incluir los rendimientos económicos que obtengas por tu actividad, ya sea, en estimación directa como objetiva.

En este artículo encontrarás

¿Qué son los rendimientos de actividades económicas?

Estos rendimientos, vienen regulados en la Ley del IRPF (artículos 27 a 32), y se consideran rendimientos íntegros de actividades económicas, aquellos que procediendo del trabajo personal y consiguiendo la ordenación de sus factores de producción y recursos humanos, tienen el fin de participar en la producción o distribución de bienes y servicios.

Por tanto, se consideran actividades económicas, las actividades de fabricación, de comercio, prestación de servicios, artesanías, actividad agrícola o forestal, construcción, profesiones liberales, y actividades deportivas y artísticas.

Un caso especial de actividad económica es el arrendamiento de inmuebles, pero para ello, debe cumplir los siguientes requisitos:

- Que cuente al menos con un local para desarrollar la actividad

- Qué tenga una persona contratada a jornadas completa

¿Cómo determinar el rendimiento económico?

Hay tres formas de determinar el rendimiento económico:

- Estimación directa, se realizará mediante el siguiente esquema

(+) ingresos

(-) gastos

(-) reducciones

(=) rendimiento neto reducido

- Estimación directa simplificada, es similar al anterior, y se caracteriza por la simplicidad de las obligaciones formales, el cálculo se realiza de la siguiente manera:

(+) ingresos computables

(-) gastos deducibles

(=) rendimiento neto previo

(-) 5%

(-) reducciones

(=) rendimiento neto reducido

- Estimación objetiva o por módulos, sólo lo aplicarán las actividades que estén enumeradas en la orden ministerial que desarrolla este tipo de régimen, como, por ejemplo, comercio al por menor, bares, restaurantes, etc.

Crea presupuestos, facturas y tickets fácil y sin errores.

Consigue el programa de facturación Billin gratis con el Kit Digital.

Nosotros te ayudamos a solicitar la ayuda sin coste.

Al registrarme acepto los términos y condiciones y la Política de Privacidad.

**Billin está 100% subvencionado para autónomos y micropymes de 0 a 2 empleados.

Solicitando el Kit Digital para factura electrónica, gestionamos también el puesto de trabajo seguro (ordenador nuevo).

Recuerda que tienes solo hasta octubre de 2025 para solicitar tu ayuda, y que su concesión, está limitada por orden de llegada.

Plan de Recuperación, Transformación y Resiliencia, España Digital 2025, y Plan de Digitalización de Pymes 2021-2025 de los fondos Next Generation de la UE.

¿Dónde tenemos que incluirlos en Renta?

Dependiendo del régimen por el que tributes, tendrás que incluir tu rendimiento en una página u otra, en el caso de estimación directa o directa simplificada, será en:

Rendimientos de actividades económicas en régimen de estimación directa.

ACTIVIDADES ECONÓMICAS REALIZADAS Y RENDIMIENTOS OBTENIDOS

Actividad 1 Contribuyente que realiza la actividad

DECLARANTE

Tipo de actividad/es realizada/s

Grupo o epígrafe I.A.E

Modalidad aplicable para la determinación del rendimiento neto E.D. actividNormal/Simplificada

Ingresos de explotación

Total, ingresos computables [(116) + (117) + (118) + (119)]

(-) Seguridad Social a cargo de la empresa (incluidas las cotizaciones del titular)

(-) Arrendamientos y cánones

(-) Reparaciones y conservación

(-) Servicios de profesionales independientes

(-) Suministros (entre otros, agua, gas, electricidad, telefonía, internet)

(-) Otros servicios exteriores.

Gastos fiscalmente deducibles ([121] a [137])

Diferencia, modalidad simplificada [(120) – (138)]

Provisiones deducibles y gastos difícil justificación, modalidad simplificada.

Total, gastos deducibles, modalidad simplificada [(138) + (142)]

Rendimiento neto [(120) – (140) o (120) – (143)]

Rendimiento neto reducido [(144) – (145)]

Suma de rendimientos netos reducidos

Reducción por el ejercicio de determinadas actividades económicas (art. 32.2.3º Ley del Impuesto)

(=) Suma del rendimiento neto reducido total de las actividades económicas en estimación directa

En el caso de que tributes por régimen de estimación objetiva, tendrás que incluir los parámetros que has usado durante el año, para el cálculo del rendimiento, en este caso, no hay que desglosar los gastos e ingresos, sino que, tendrás que incluir unos parámetros numerarios, que servirán para calcular ese rendimiento, como, por ejemplo, número de trabajadores y horas asalariadas, potencia de luz contratada, metros cuadrados del local, etc.

¿Tendré obligación de hacer la renta por ser autónomo?

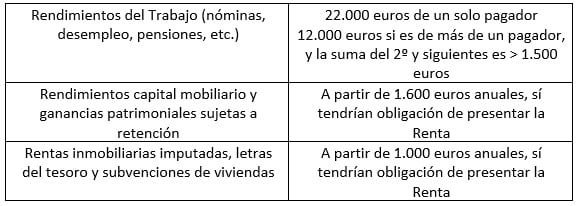

No todo el mundo, tiene obligación de hacer la renta, vamos a exponer un esquema con los límites establecidos para la Renta de 2018:

No tendrán obligación de renta todos los contribuyentes que obtengan rendimientos íntegros del trabajo, de capital o de actividades económicas, o ganancias patrimoniales, que conjuntamente no superen los 1.000 euros, ni que hayan tenido exclusivamente unas pérdidas inferiores a 500 euros.

Por tanto, estarán obligados a declarar, todos los contribuyentes que reciban cualquier tipo de rentas diferentes a las anteriores, o que superen los límites establecidos por la Ley.

E incluso, los contribuyentes que tengan obligación y que hayan fallecido durante el ejercicio 2018, deberán presentarla sus herederos, en modalidad individual, además, los sucesores del fallecido cumplimentarán el impreso H-100 “Solicitud de pago de devolución a herederos”.

Otros artículos de interés sobre fiscalidad