Modelo 202 del pago fraccionado del Impuesto de Sociedades

El Modelo 202 corresponde a los pagos fraccionados que una sociedad debe pagar a Hacienda, en función de su último beneficio. Es muy importante rellenarlo bien por lo que si estás interesado en como hacerlo nosotros te lo explicamos.

En este artículo encontrarás

¿Qué es el Modelo 202?

El Modelo 202 de la Agencia Tributaria es con el que se realiza el pago a cuenta del Impuesto de Sociedades para ir pagando por adelantado este impuesto que es con lo que se gravan las empresas.

Este impuesto se presenta por dos motivos diferentes:

- Como el pago fraccionado a cuenta del impuesto de sociedades

- Por rentas de no residentes, en caso de personas físicas o jurídicas, qué sin residir en España, poseen establecimientos permanentes desde los que operan en nuestro país de forma habitual y continuada.

El primero de ellos, y el de mayor importancia para nuestros lectores, es la autoliquidación que tienen que presentar las sociedades mercantiles que hayan obtenido beneficio durante un ejercicio fiscal, a cuenta del futuro impuesto de sociedades del año próximo, de ahí su nombre como pago fraccionado para las sociedades.

¿El Modelo 202 para que sirve?

En este impuesto, haremos un ingreso a cuenta en la Agencia Tributaria, es decir, si lo comparamos con las retenciones que aplicamos en nuestras facturas de profesionales con retención o las retenciones de la nómina de un trabajador, vemos que tienen la misma función

Es adelantar a la Administración parte de lo que nos tocará pagar cuando obtengamos beneficios, y en caso de que nuestro resultado diese pérdidas nos devolverían lo que hubiésemos pagado de más.

Es una forma de que con cada adelanto vayamos realizando un aporte mediante este pago fraccionado de Sociedades y no tengamos desembolsar todo de una sola vez.

¿Quién tiene obligación de presentar el 202?

Es un documento obligatorio para todas aquellas sociedades que cumplan con alguno de los requisitos:

- El volumen de operaciones del ejercicio anterior sea superior a 6.010.121,04 de euros.

- Si la empresa no llega esa cifra veremos si resultado de su ejercicio anterior fue positivo. De ser así, tendrá que presentarlo.

Crea presupuestos, facturas y tickets sin coste para tu negocio.

Consigue Billin gratis gracias al Kit digital Acelera pyme del Gobierno.

Regístrate ahora y nosotros te ayudamos sin coste con todos los trámites.

Al registrarme acepto los términos y condiciones y la Política de Privacidad.

*Solución 100% subvencionada para autónomos y empresas de 0 a 49 empleados gracias al Kit Digital.

Plan de Recuperación, Transformación y Resiliencia, España Digital 2025, y Plan de Digitalización de Pymes 2021-2025 de los fondos Next Generation de la UE.

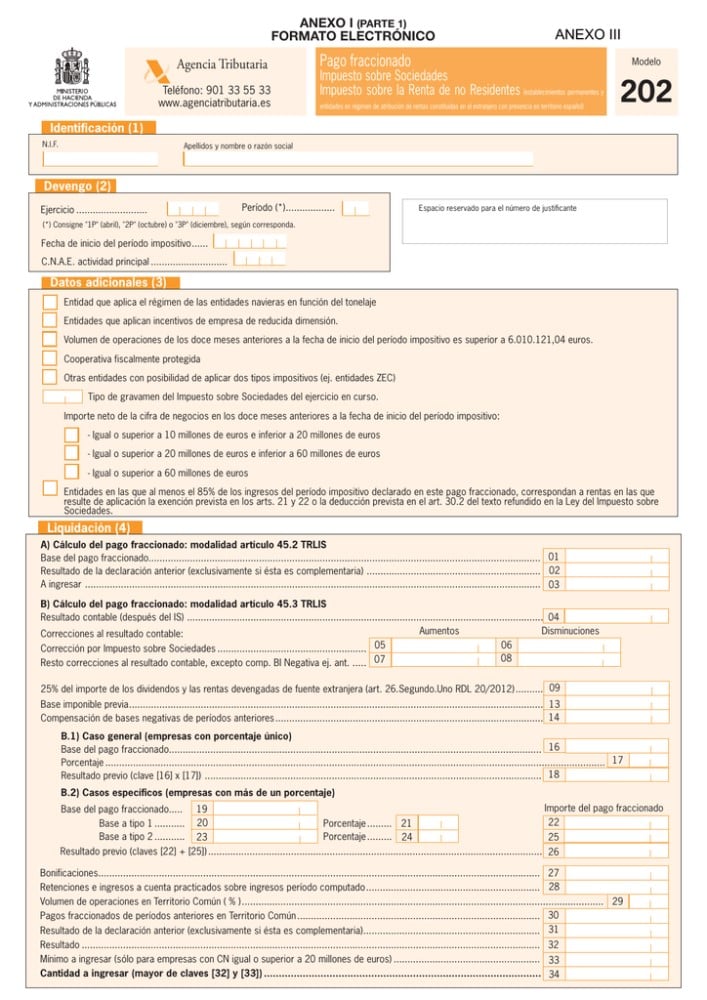

Cómo rellenar el Modelo 202

Es un formulario que es clave para las empresas y realmente no es muy complicado de cubrir ya que cuenta con cuatro apartados diferenciados.

INSTRUCCIONES MODELO 202

(1) Identificación: NIF, Nombre y apellidos o Razón social

(2) Devengo: ejercicio, periodo (1P, 2P y 3P, el 20 de abril, el 20 de octubre y el 20 de diciembre respectivamente), fecha de inicio del periodo y CNAE.

(3) Datos adicionales: escoger la situación que nos corresponda.

(4) Liquidación: dos formas de calcular el pago fraccionado,

- Artículo 40.2 LIS: se toma en cuenta la cuota íntegra del último ejercicio presentado, por ejemplo, si la cuota son 5.000 euros habría que ingresar el 18% que sería 1.440 euros, menos las deducciones y bonificaciones que le puedan corresponder, así como las retenciones o pagos a cuenta que tenga.

- Artículo 40.3 LIS: en esta modalidad se deja de forma voluntaria que la empresa quiera realice ingresos a cuenta (sólo es obligatorio para empresas con una cifra de negocio superior a 6 millones de euros), y se calculará con el resultado contable, más/menos ajustes fiscales del periodo de los tres, los nueve o los once primeros meses de cada año natural, aquí se le aplicará a la base calculada la fracción 5/7 que resulte, según su volumen de operaciones los doce meses anteriores al periodo impositivo en curso.

Así se obtendría la cuota a ingresar.

Hay un importe mínimo que se aplica en empresas con un volumen de negocios menor de 20 millones de euros en los doce meses anteriores a la fecha de inicio del periodo fiscal, el importe de los pagos fraccionados no podrá ser inferior al resultado de aplicar al resultado de la cuenta de pérdidas y ganancias de los 3, 9 o 11 meses de cada año natural los porcentajes siguientes:

12%, con carácter general.

6%, aquellas entidades en las que al menos el 85% de su facturación correspondan a rentas que ya se aplican exenciones del artículo 21 o 22 LIS.

Imagen Modelo 202

Presentación del Modelo 202 y fechas

Los sujetos pasivos del Impuesto de Sociedades están obligados a la presentación electrónica del Modelo 202, así como aquellas que tengan la forma jurídica de sociedades anónimas o de responsabilidad limitada.

El resto de los sujetos pasivos podrán presentarlo en el formato de papel o en vía telemática, a gusto del consumidor.

¿Cuándo se presenta el Modelo 202?

Este modelo ha sido unificado con el Modelo 218 que venían presentando las grandes empresas, además se presenta según los siguientes periodos generalmente:

- Primer Pago hasta el 20 de abril

- Segundo Pago hasta el 20 de octubre

- Tercer Pago hasta el 20 de diciembre

Como hemos visto, es un impuesto similar al Modelo 130 que presentan las personas físicas, ya que declaran en el primer trimestre su beneficio de los tres primeros meses, en el segundo trimestre declaran los seis primeros meses del año, en el tercero los nueve primeros del año, y, por último, se declaran en el cuarto trimestre los doce meses del año.

Si quieres ampliar la información de lo que hay que presentar en cada momento visita nuestro Calendario Fiscal 2020

Reflexión

Es importante a la hora de querer constituir una entidad jurídica, tener muy claro, el tipo de sociedad que más se adecue a nuestra situación, por ello, es recomendable el conocimiento de la Ley de Sociedades, donde se regulan los aspectos más importantes de este impuesto, y el Reglamento del Impuesto de Sociedades.

Con este impuesto, hacemos un pago adelantado por el futuro beneficio que obtendremos en el ejercicio fiscal concreto, de ahí, la importancia a la hora de escoger la modalidad según los dos artículos de LIS, ya que, eso te hará pagar por adelantado futuros impuestos, y podría generar un problema de liquidez.

Por ello, prevé este aspecto, ya que de eso dependerá la cuota a ingresar con el Modelo 202. Y si tienes más dudas de como hacerlo utiliza los comentarios y responderemos gracias a nuestro equipo de asesores expertos.

Otros artículos de interés sobre contabilidad

2 comentarios

muchas gracias por toda la información. es realmente útil. Tengo una duda. Mi empresa en 2019 que es ultimo IS presentado, dio negativo, pero 2020 que aun no se ha presentado es positivo. Como la norma dice que tengo que presentar pagos a cuenta cuando el año anterior ha sido positivo.. aunque no este presentado también? porque el 1P del 202 corresponde a el primer trimestre ( en este caso de 01.01.2021 a 31.03.2021)? debo presentar y que periodo en el 202 ahora?

muchas gracias

Hola Diana, el pago fraccionado que tienes que presentar es el del mes de octubre (Modelo 202 2P 2021), siempre que el impuesto de sociedades de 2020 de resultados positivos. No obstante te dejo un enlace donde encontrarás una mayor información sobre los pagos fraccionados del impuesto de sociedades, https://www.billin.net/blog/modelo-202/. Espero haber aclarado tus dudas.